更新时间:2020-08-11 23:24点击:来源:富凯IPO财经作者:宋旭光

本文系富凯IPO财经解读公司第128期,本期关注祖名豆制品股份有限公司(以下简称“祖名股份”)。

富凯IPO财经(ID:ipofinance)

作者 | 宋旭光

编辑 | 李浩楠

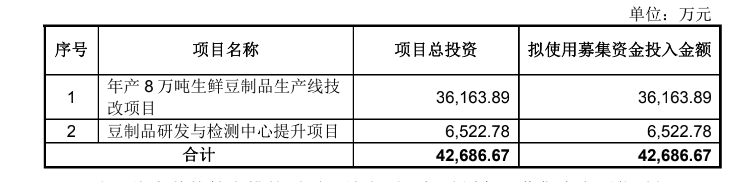

祖名豆制品股份有限公司主要生产和销售生鲜豆制品、植物蛋白饮品、休闲豆制品。此次招股书显示,拟公开发行新股不超过3120万股,发行数量占发行后总股本的比例不低于25%,预计募集资金总额为4.26亿元。其中,3.62亿元投入到位于浙江安吉的年产8万吨生鲜豆制品生产线技术改项目;0.65亿元投入到豆制品研发与检测中心提升项目。

制图:富凯IPO财经 来源:祖名股份招股书

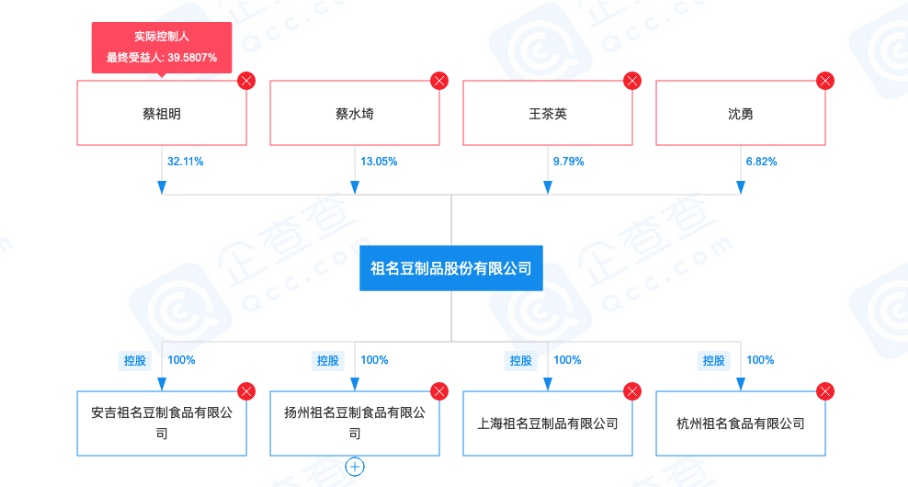

富凯IPO财经查看招股书显示,祖明股份实际控制人为蔡祖明、王茶英和蔡水埼。截至招股说明书签署日,蔡祖明、王茶英和蔡水埼分别直接持有本公司32.11%、9.79%和13.05%的股份,并通过控制杭州纤品(三人合计持有杭州纤品67.70%的股份)控制本公司18.86%的股份,从股权关系上实际控制了本公司73.80%的股权,而蔡祖明与王茶英是夫妻关系,蔡水埼为蔡祖明与王茶英之子。从股权关系上,蔡祖明家族实际控制了祖名豆制品73.80%的股权。同时,三人分别任职公司的董事长/总经理、董事/副总经理、董事/副总经理的重要管理职务,对公司的各项经营决策均具有实质性重大影响。

制图:富凯IPO财经 来源:企查查

富凯IPO财经杭州纤品投资有限公司的股权结构发现,股东分别为蔡祖明、王茶英、蔡水埼、高锋、蔡晓芳、李国平、钱国建、赵大勇、巫晓六、杨国峰和李建芳。其中,蔡晓芳为蔡祖明、王茶英之女,持有杭州纤品8.43%的股权;李国平、李建芳为姐弟关系,两人分别为王茶英之外甥和外甥女,分别持有杭州纤品4.49%、1.40%的股权;同时,李国平、李建芳还分别直接持有祖名股份0.44%、0.05%的股权。这也意味着蔡祖明家族共计持有祖名股份76.99%的股权。

制图:富凯IPO财经 来源:企查查

不仅如此,富凯IPO财经从前五大客户里也发现有家族成员。个体工商户郑学军,为公司董事及高级管理人员李国平的姐夫,同时也是王茶英的外甥女婿。另外,王茶英的外甥李国平、外甥女李建芳,又分别持有杭州纤品4.49%、1.4%的股权,直接持有祖名豆制品0.44%、0.05%的股权。数据显示2016-2018年,公司与个体工商户郑学军的交易金额分别为1796.89万元、1866.05万元、1995.56万元。查阅祖名股份在新三板时的2015年年报显示,2015年郑学军与公司交易金额为1437.60万元。股东关系复杂直系亲属和裙带关系都掌握公司未来发展和决策权,未来是否对经营决策产生影响并影响股民?以上资金往交易是否存在利益输出,资金是否真实性存疑。

富凯IPO财经梳理招股书时发现,祖明股份招股书与挂牌新三板期间的年报信息披露中采购数据和政府补助等多处数据不一致,疑似存在财务造假美化嫌疑。具体看招股书显示,2016年和2017年祖名股份向前五大供应商采购金额为1.87亿元和1.60亿元,而同期年报中的相关数据分别为2.13亿元和1.85亿元。具体来看,2016年和2017年祖名股份向第一大供应商扬州益江食品辅料有限公司购买黄豆、白砂糖等金额分别为5000.60万元和4502.30万元,而同期年报该项数据分别为5590.37万元和5440.76万元;向第二大供应商浙江百思得彩印包装有限公司采购采购商品金额分别为4339.99万元和4059.15万元,而年报数据为5049.46万元和4748.34万元。

政府补助方面,在招股书中,祖名食品2016年和2017年计入当期损益的政府补助分别为1609.17万元和786.10万元,而年报中该数据分别为1829.67万元和988.09万元。

不仅如此,祖名股份2017年和2018年的营收数据,同样疑似存在财务造假美化嫌疑。富凯IPO财经从招股书发现祖明股份有虚增收入的嫌疑,2017年、2018年营业收入分别为8.63亿元和9.39亿元,其中,国内营收分别为8.57亿元和9.32亿元,若考虑到国内增值税率17%的影响,则祖明股份2017年、2018年的含税总营收大约为10.08亿元和10.98亿元。

同期,公司这两年的“销售商品、提供劳务收到的现金”分别为9.51亿元和10.48亿元,此外,2017年、2018年新增预收款分别为27.35万元和112.82万元,剔除同期与现金收入相关的预收款项影响,与2017年、2018年营收相关的现金流入了9.5亿元和10.47亿元。

将这两年的含税营收与现金收入数据勾稽,可发现2017年、2018年含税营收要比现金收入分别多出5798.26万元和5076.55万元。理论上,2017年、2018年将有大量新增债权存在,即资产负债中的应收款项应该新增5798.26万元和5076.55万元才对。

可事实上,祖名股份这两年的应收账款(包含坏账准备)、应收票据合计为1.05亿元、1.14亿元,分别相比上一年年末相同项数据增加了3051.29万元和878.04万元。显然,这一数据与理论上应该增加的金额差距较大,分别相差了2746.97万元和4198.51万元,考虑到公司并未披露任何应收票据背书金额,这意味着祖名股份2017年和2018年分别有2746.97万元和4198.51万元的营业收入来源不明,有虚增收入的嫌疑。富凯IPO财经想问多出的现金支出去了哪儿?

上面富凯IPO财经说到,前五大客户中个体工商祖明股份董事及高级管理人员李国平的姐夫郑学军,现在说说另外几个客户。富凯IPO财经梳理前五大客户发现,同样销售数据疑似财务造假及美化现象。2017年公司的前五大客户分别为高鑫零售有限公司,销售金额为7050.83万元;永辉超市股份有限公司,销售金额为2477.44万元;联华超市股份有限公司及其下属机构,销售金额为1955.75万元;

制图:富凯IPO财经 来源:祖名股份招股书

而祖名股份在招股说明书中披露的2017年前五大客户的数据与其在新三板挂牌时披露的前五大客户数据几乎都不一致,不仅第一大客户不一样,永辉超市和联华超市增加了下属机构归入且销售金额不同,同时,个体工商户郑学军与汪长娣交换了“大客户排名”。综合来看,祖名股份招股说明书中披露的2017年前五大客户合计的销售金额较此前2017年年报披露的多了近2000万元,什么原因?

免责声明:[富凯ipo财经]原创文章,转载必究。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系。