更新时间:2021-01-19 21:59点击:来源:富凯IPO财经作者:宋旭光

本文系富凯IPO财经解读公司第421期,浙江明泰控股发展股份有限公司(以下简称:“明泰控股)。

内容宋旭光

围绕该公司的IPO申报材料,富凯IPO财经认为尚存在三大疑问,甚至指向虚假披露董秘履历,保荐机构浙商证券对关键信息严重失察。

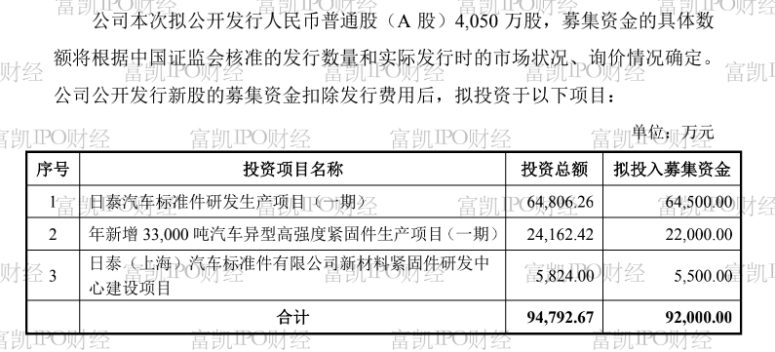

制图:富凯IPO财经 来源:明泰控股招股书

疑问一:家族企业内部股权分散,便于后期套现离场?

富凯IPO财经财经梳理招股书发现明泰控股典型的家族企业,公司实际控制人为陈金明、陈美金、陈金光、陈元克、涂开玉及吴金旺等六人,其合计直接持有公司发行前 24.96%股份,并通过合计持有金锻实业 100%股 权而间接控制公司发行前 35.60%股份,直接持有和间接控制公司发行前的股份比例为 60.56%。

接下来在看看实际控制人、董监高的亲属关系或关联关系 ,陈金明、陈美金、陈金光系兄弟关系;陈元克系陈金明、陈美金、陈金光三人母亲的姐妹的配偶;涂开玉系陈金明、陈美金、陈金光三人姐妹的配偶;吴金旺系陈金明配偶的兄弟;陈金明、陈美金、陈金光、陈元克、涂开玉、吴金旺具有一致行动关系。

2019 年 5 月 22 日,陈金明等 6 人签署了《一致行动协议》,约定: “各方在公司股东大会中,就各种会议提案及表决(包括但不限于公司董事、 监事提名及投票选举,以及公司各项经营决策的事项),进行一致意思表示,在 直接或间接行使股东权利和履行股东义务方面始终保持一致行动。

律师朋友对富凯IPO财经表示“签署《一致行动协议》通常会有后续的动作,有可能是为了兼并重组,也有可能是为了套现。本身接触一致行动关系对股价不会造成大的影响,但要密切的行动,或出现大股东套现(利空)会对股价造成很大影响”

疑问二:虚假披露董秘履历,浙商证券对关键信息失察?

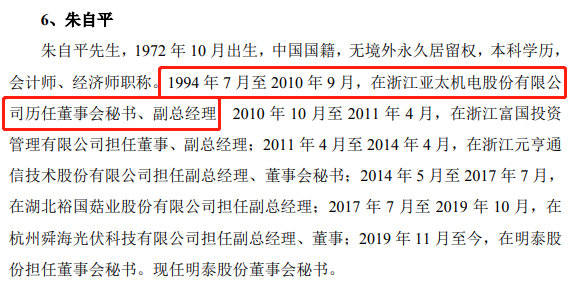

招股书显示,明泰股份的董事会秘书朱自平先生,1972 年 10 月出生、本科学历,1994 年 7 月至 2010 年 9 月在浙江亚太机电股份有限公司历任董事会秘书、副总经理;2019 年11月至今,在明泰股份担任董事会秘书。

制图:富凯IPO财经 来源:明泰控股招股书

对此,富凯IPO财经深感惊讶:亚太股份是一家上市公司,成立时间是在2000年12月7日,朱自平先生怎么可能在这家公司成立的6年前,就跑去当上了董秘?不仅如此,朱自平出生于1972年,1994年时年仅22周岁,也即大学本科刚毕业,凭着这份资历,就能当上董事会秘书了?

不仅如此,根据亚太股份发布的招股书意向书中披露,朱自平的职务经理丰富得多,而且在2007年4月才“同意聘任朱自平为公司董事会秘书”,这都与明泰股份在招股书中披露的信息存在很大出入。

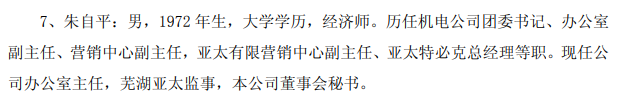

制图:富凯IPO财经 来源:亚太股份招股书

制图:富凯IPO财经 来源:亚太股份招股书

这样一份履历,放在浙商证券面前,你就能相信吗?

反正富凯IPO财经很难相信:董事会秘书作为一家拟上市公司的信息披露负责人,连自己的信息都敢虚假披露,上市后投资者还能指望他及时、准确、公平的披露信息吗?

这些信息披露未核实清楚,跟保荐机构也有很大大关系。招股书披露,发行人本次聘请的保荐机构为浙江本土券商浙商证券,保荐代表人为周旭东和赵华。我们注意到,周旭东早年更是因为对负责的项目核查程序不严谨,证监会曾对其采取出具警示函的行政监管措施。

不知道这一次会不会在明泰股份再次重演。

疑问三:欠账激增,资金周转恶化?

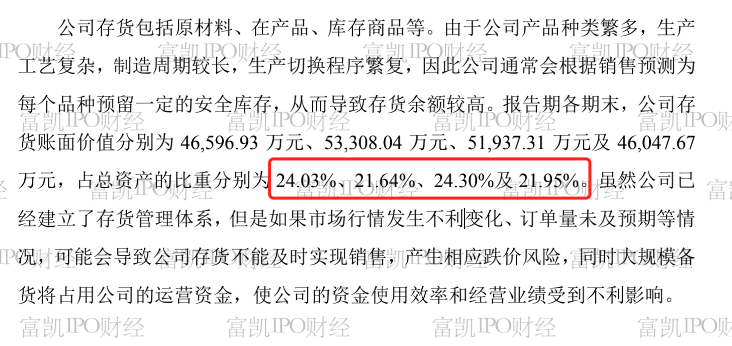

富凯IPO财经查看招股书发现明泰控股存货规模较大存在跌价风险,2017-2020年上半年,明泰股份的存货账面价值分别为4.66亿元、5.33亿元、5.19亿元和4.60亿元,占总资产的比例分别为24.03%、21.64%、24.30%和21.95%,报告期内存货账面价值始终保持在较高水平。

制图:富凯IPO财经 来源:明泰股份招股书

虽然公司已经建立了存货管理体系,但是如果市场行情发生不利变化、订单量未及预期等情况,可能会导致公司存货不能及时实现销售,产生相应跌价风险,同时大规模备货将占用公司的运营资金,使公司的资金使用效率和经营业绩受到不利影响。

报告期各期末,公司对部分呆滞预计后续难以变现的存货计提了存货跌价准备。2017年末、2018年末、2019年末及2020年6月末,存货跌价准备分别为780.72万元、1816.04万元、2912.50万元及3377.38万元,占存货余额的比例分别为1.65%、3.29%、5.31%及6.83%。

不仅如此,富凯IPO财经还发现明泰控股还存在应收账款占比较高,会对未来产生诸多不确定因素。报告期各期末,明泰股份应收账款余额均在3亿元以上,占当期营收比例分别为19.79%、20.55%、18.43%和39.16%。

制图:富凯IPO财经 来源:明泰控股招股书

从上表还可以看到,2020年上半年,明泰股份应收账款余额激增,已经接近2019年全年的总和。明泰股份在招股书中表示,公司客户主要为国内外知名整车制造企业,销售及信用情况良好,坏账风险较小,公司亦十分重视应收账款的回收并制定了应收账款管理政策。

但如果公司对上述账款催收不及时,或主要债务人的财务经营状况发生恶化,是否可能导致回款周期延长甚至无法收回货款,将对公司的经营业绩及现金流、资金周转等产生不利影响?

免责声明:本文为,[富凯ipo财经]原创文章,未经作者同意禁止转载,转载必究。本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。