更新时间:2020-11-11 08:14点击:来源:富凯IPO财经作者:宋旭光

ID:ipofinance

作者 | 宋旭光

编辑 | 李浩楠

校对 | 孙 恒

德才装饰股份有限公司主营业务为建筑装饰,主要客户包括了海尔、保利、融创这些大开发商。这家公司引起富凯IPO财经的关注,是因为这是一家典型的工程类公司,具有工程施工行业典型的“通病”:现金流极差。

财务数据显示,德才装饰在2016年到2019年的经营活动现金净流量分别为-0.35亿元、-0.53亿元、0.28亿元和-1.94亿元,四年累计下来净流出了2.5亿元以上的资金。

如果是个财大气粗的公司,也还能扛得住,但是这对于德才装饰而言,压力就显得异常沉重了,毕竟在2017年末该公司的货币资金余额不过才1.77亿元,不够2019年这一年亏空的。再加上投资性现金流的持续流出,在最近几年德才装饰都不得不靠着借款“续命”,短期借款余额从2016年末的1.65亿元快速增长到2019年末的12.05亿元,完全是两个量级。2019年末,6.8亿元的货币资金,匹配12亿元以上的短期借款,就问你慌不慌?

比债务更让人心慌的,是德才装饰的应收款项的飙涨,这也是导致该公司现金流持续流出的“罪魁祸首”,数据显示,德才装饰2018年末的应收款项还不足15亿元,到2019年就飙涨到近26亿元,11个亿的净增加金额。

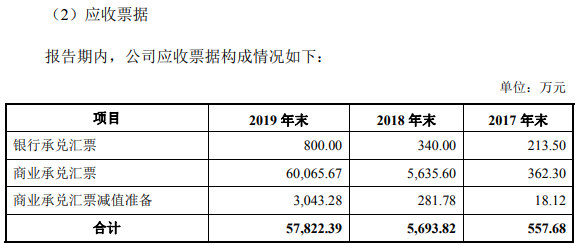

从应收款项的构成来看,德才装饰更是让人不省心。应收票据几乎全部都是商业承兑汇票,这种都是无法贴现的、扔到票据圈都找不到下家的票据,而且增速让人胆寒,一年就增长到去年的10倍。

制图:富凯IPO财经 来源:德才装饰招股书

再来看应收账款,余额从2018年的16.64亿元增长到2019年末23.68亿元,净增加了7个亿。而且,应收账款第一大欠款客户是“西宁新华联童梦乐园有限公司”,涉及欠款金额高达1.18亿元,几乎都是一年以内账龄款项。

问题在于,这家客户并非是德才装饰2019年的前五大客户呀,同年排名第五位的客户“青建集团股份公司”对应的销售额也就是1.19亿元,由此推断,德才装饰对这家“西宁新华联童梦乐园有限公司”的赊销率大约直奔了100%。

更何况,这家客户的资信也不让人放心。这家客户的实际控制方为新华联集团,此前新华联控股发行的债券实质性违约,甚至导致上市未满月的东岳硅材爆出大股东所持股权被司法冻结的“大雷”;随后赛轮轮胎也发布公告,股东新华联控股持有的公司股份被轮候冻结。这都指向新华联的资金链极为危险,这是不是会影响到德才装饰的欠款回款?在这一敏感时期,德才装饰给予这样一家“特殊”客户如此大的赊销比例,很难让人相信这是安全的。

欠款大户财务恶化、商业票据快速增加、现金流持续流出、全靠借款续命,富凯IPO财经就问一句:这样的公司申请上市,你慌不慌?

不仅如此,德才装饰还曾涉行贿大案,特别值得关注。

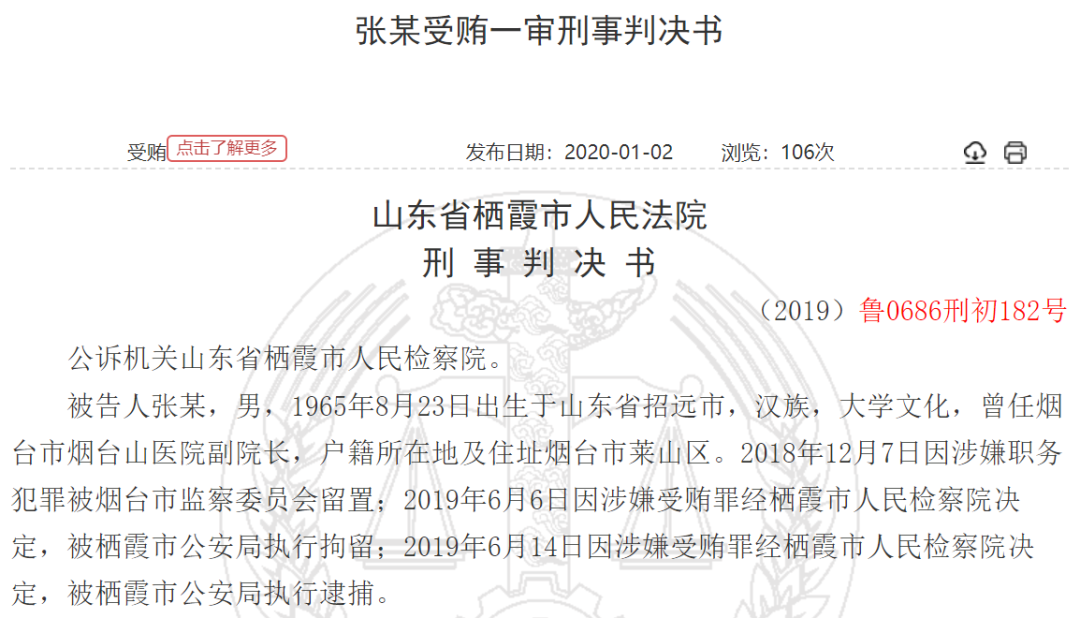

根据山东省栖霞市人民法院刑事判决书(2019)鲁0686刑初182号《张某受贿一审刑事判决书》显示,2018年9月,被告人张某利用担任烟台市烟台山医院副院长的职务便利,为德才装饰股份有限公司承揽烟台山医院莱山院区装饰装修、智能化、机电设备安装工程提供帮助,以借用为名向该公司科技公司总经理王某索要人民币100万元。

制图:富凯IPO财经 来源:中国裁判文书网

免责声明:本文为,[富凯ipo财经]原创文章,转载必究。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系小编。