更新时间:2024-11-11 17:23点击:来源:作者:

江顺科技,作为国内铝型材挤压模具及配套设备行业的头部企业,自2021年8月提交深主板上市申请以来,上市之路可谓一波三折。尽管公司在2023年初顺利通过深交所发审委审核,且2024年上半年7,564.91万元,但其IPO进程却迟迟未能注册生效。这一过程中,最新监管政策使得江顺科技的上市前景难以预料,尤其是“证监系统离职人员”监管新规发布后,前董秘肖永鹏的入股与“闪离职”“闪退股”,更增加了不确定性。

江顺科技保荐机构为华泰联合证券有限责任公司(以下简称”华泰联合证券“)保荐代表人李骏,吕复星。会计师事务所未立信中联会计师事务所(特殊普通合伙)(以下简称“立信所”)签字会计师毕兴亮,朱兴伟。

图片来源:深交所·项目动态

监管新规落地:“旋转门”效应严格规范

证监会于2024年9月正式发布了《证监会系统离职人员入股拟上市企业监管规定(试行)》(简称《离职人员监管规定》)。在此之前的三年里,证监会已通过《监管规则适用指引—发行类第2号》(《2号指引》)对离职人员入股拟上市企业的行为做了较为严格的规范。尽管有《2号指引》为基础,监管层仍然发现了证监系统离职人员入股现象的频发及影响,最终促使更严格的《离职人员监管规定》出台。

最新的《离职人员监管规定》进一步加强了对离职人员的监管力度。例如,对于担任“发行监管岗位”或“会管干部”岗位的人员,禁止期延长至10年。此举被认为是证监会遏制“政商旋转门”现象、保障资本市场公平的标志性政策调整。

江顺科技的“闪电”离职

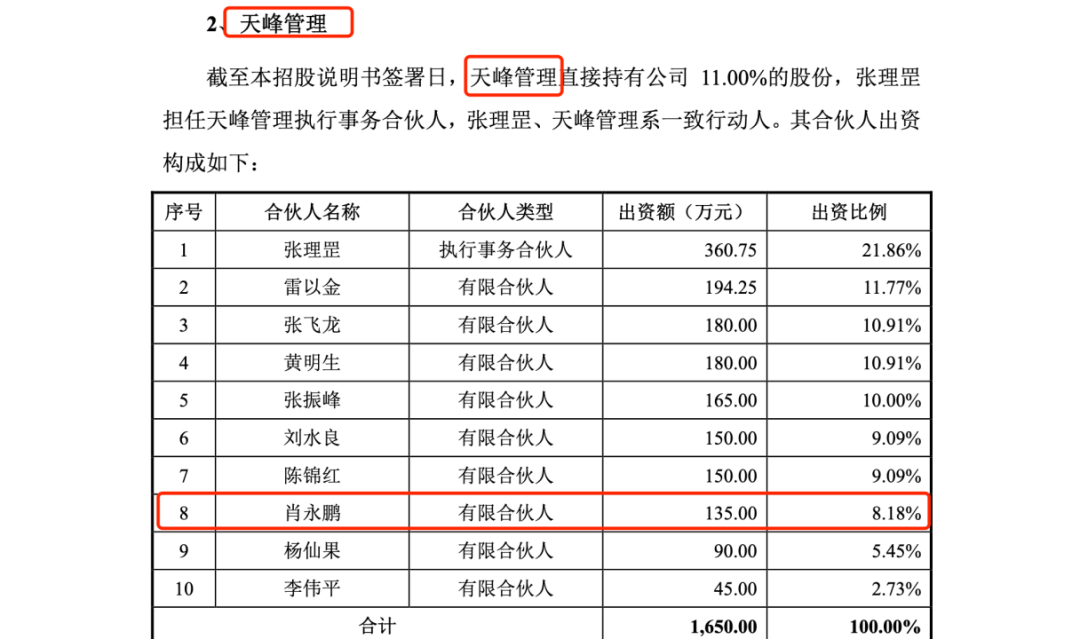

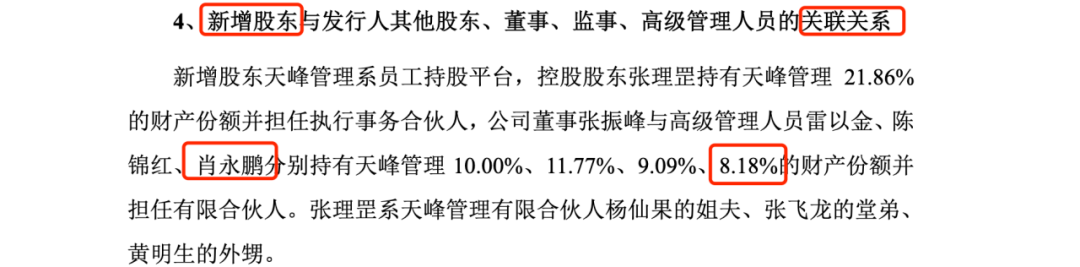

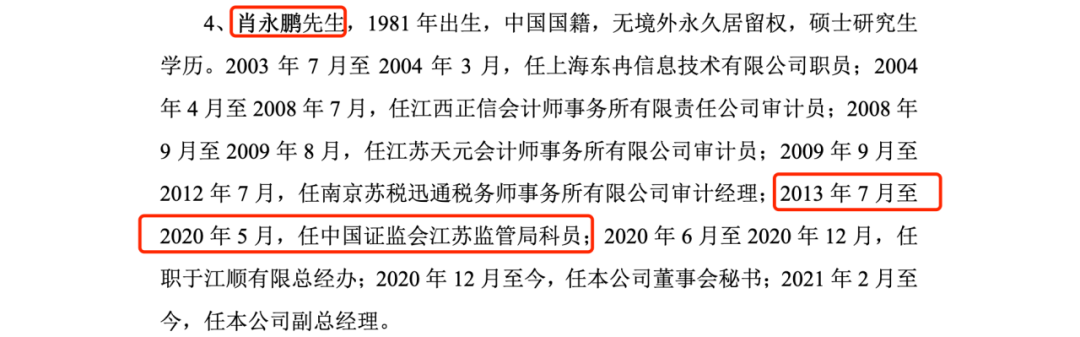

江顺科技在上市过程中,前董秘肖永鹏的离职和退股成为一大焦点。江顺科技招股书显示,肖永鹏曾在证监会江苏监管局任职长达七年之久,在2020年6月离职不久即加入江顺科技并出任董事会秘书。入职后不到一个月,肖永鹏便通过员工持股平台低价入股江顺科技,借款入股的资金来源也引发质疑。

图片来源:江顺招股书(注册稿·三稿)

图片来源:江顺招股书(注册稿·三稿)

图片来源:江顺招股书(注册稿·三稿)

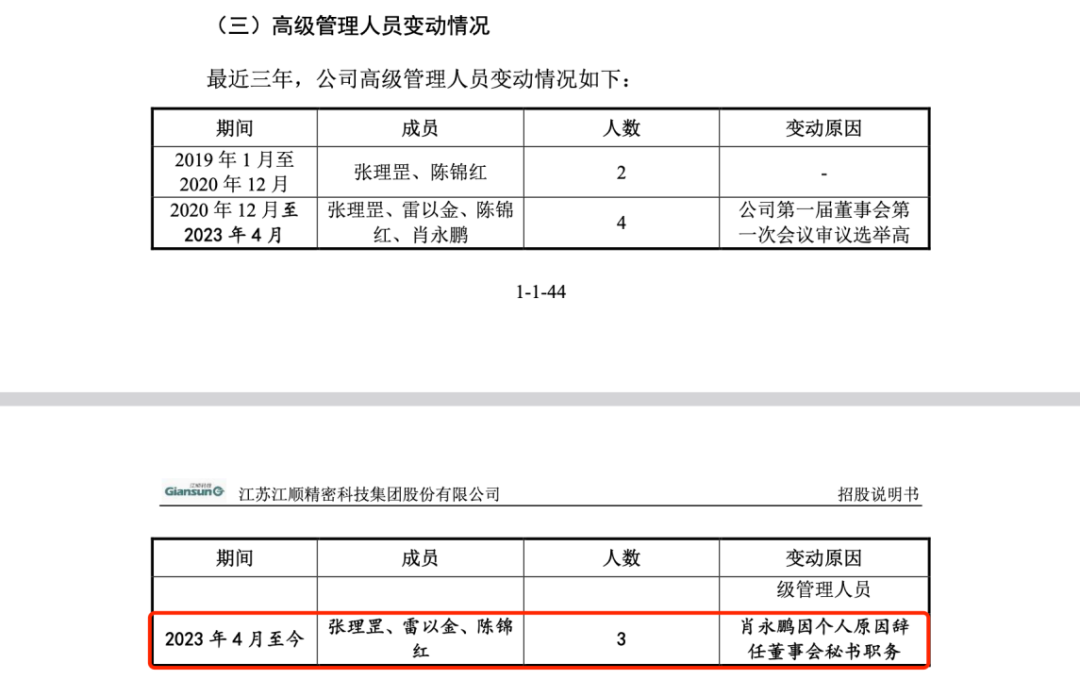

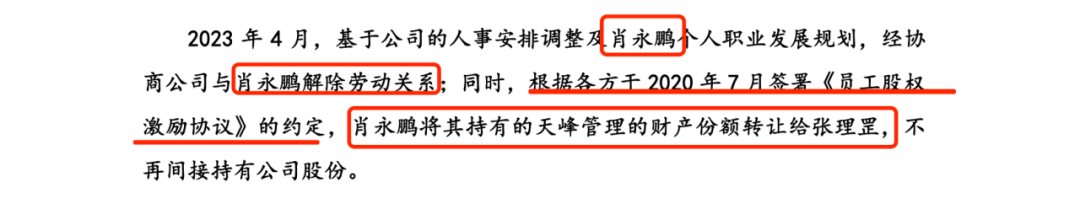

然而在江顺科技IPO之路愈发接近成功时,肖永鹏突然辞去董事会秘书一职,并退股离场。公司的招股说明书中仅简单提及“人事安排调整及肖永鹏个人职业发展规划”作为解释,这一解释未能打消市场的疑虑。结合最新的《离职人员监管规定》,肖永鹏的离职和退股似乎并非简单的个人职业选择,而可能涉及更深层次的监管考量。

图片来源:江顺招股书(注册稿·四稿)

图片来源:江顺招股书(注册稿·四稿)

监管政策对拟上市公司审核的影响

根据证监会的公告,针对离职人员的入股行为将从三方面加以严格把控:一是延长入股禁止期;二是扩大离职人员监管范围;三是细化中介机构的审核要求。这些措施不仅在上市公司中引起震动,也使得江顺科技的情况更加耐人寻味。

在江顺科技的案例中,肖永鹏的“闪电”离职和退股事件引发了市场和媒体关注和质疑。这不仅反映了监管机构对拟上市企业合规性审核的收紧,对有类似背景的离职人员或其亲属在拟上市公司持股时可能面临的潜在风险。

政策红线下的上市前景

在最新监管政策落地之后,江顺科技何时能实现“转正”仍然成疑。尤其是公司在短短数月内连续更新招股书(注册稿更新6次)的行为,似乎是为了回应监管层的审核要求,努力打消市场疑虑。

江顺科技自身作为铝型材挤压模具领域的龙头企业,核心竞争力和市场前景无疑是其主要亮点。但受制于严苛的上市条件,江顺科技能否最终成功上市仍需观察。

江顺科技的IPO历程凸显了当前资本市场监管的趋严趋势。尤其是对于证监系统离职人员的持股行为,监管层已表明“零容忍”态度。从江顺科技的案例中可以看出,未来监管层对离职人员参与拟上市公司资本运作的审核会愈发严格。

在江顺科技案例中,前董秘的“闪电”入股与离职,尽管在程序上未必完全违规,但在监管政策收紧的背景下,仍然使其上市之路蒙上了一层不确定性。监管的逐步强化将有助于提升资本市场的透明度和公正性,但也对企业合规性提出了更高要求。在政策框架内合规运营、合理布局,将成为企业成功上市的关键。江顺科技在面临监管压力的情况下所采取的调整措施,能否获得市场和监管层的认可,将是决定其未来上市成败的关键因素之一。