更新时间:2020-12-08 23:08点击:来源:富凯IPO财经作者:宋旭光

浙江日发纺织机械股份有限公司(以下简称“日发纺机”)主要从事成套纺织装备的研发、生产与销售,目前已拥有了多个国内、国外重要纺织工业集聚地的客户。日发纺机本次拟公开发行股份数量不超过2316.2406万股,占本次发行后股份总数的比例为25%。本次发行的保荐机构为国信证券,审计机构为天健会计师事务所(特殊普通合伙)。招股书显示,本次将募集4.3146亿元资金,用于新型纺纱智能化工厂项目、新型高效无纺布装备产业化项目、绿色印染装备及针织装备研发和产业化技术改造项目以及补充流动资金。

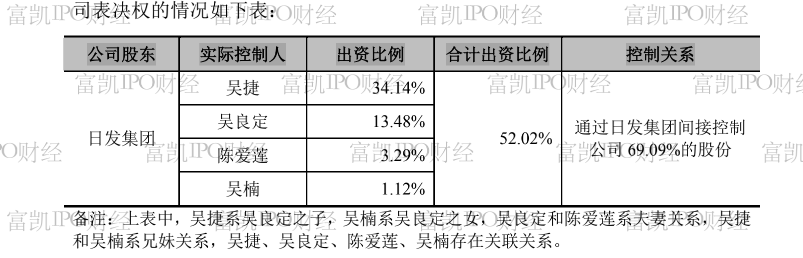

日发纺机的前身为浙江日发加捻设备有限公司,成立于2002年1月,注册资本为2000万元。其中,浙江日发控股集团有限公司(以下简称“日发集团”)出资800万元、俞海云出资500万元、陈红出资300万元、魏旭峰出资200万元、杨鑫忠出资200万元。截至招股书签署日,吴捷系吴良定之子,吴楠系吴良定之女,吴良定和陈爱莲系夫妻关系,吴捷和吴楠系兄妹关系,吴捷、吴良定、陈爱莲、吴楠存在关联关系。但是富凯IPO财经需要提示,如果实际控制人利用其控制地位,通过行使表决权等方式对本公司的人事任免、经营决策进行不当控制仍有可能会损害本公司及中小股东的利益。

制图:富凯IPO财经 来源:日发纺机招股书

富凯IPO财经梳理招股书发现日发纺机存在“转贷”行为,2017—2019年,日发纺机的应收账款余额分别为53028.4万元、42669.78万元和40413.09万元,年均占当期营业收入的比重近30%。日发纺机坦承,对于产品内销,主要采用“定金及提及款—余款信用期内支付”的销售结算模式,一般给予客户不超过12个月的信用期,发货前收款比例主要为30%—60%。但是,2017—2019年,日发纺机一年以上的应收账款分别为22.24%、23.66%和20.14%,占比在20%以上,可见该公司的部分客户回款周期并不在其给予的信用期内,回款速度相对较慢,由此也导致日发纺机发生坏账损失的风险相对较大。

报告期各期末,日发纺机应收账款计提的坏账准备已分别达到8047.21万元、6993.98万元和6599.11万元,占应收账款账面余额的比例分别为15.18%、16.39%和16.33%。在当前外部需求不明朗的背景下,若下游客户经营情况发生重大不利变化,日发纺机或将面临坏账进一步增加的风险。

值得一提的是,由于应收账款回收速度较慢,日发纺机的营运资金较为紧张,短期借款年均保持在2.9亿元以上。资产负债率也保持在较高的水平,存在着一定的财务风险。2017年,该公司为了维持日常生产经营的资金周转,甚至出现通过供应商取得银行贷款的不规范行为,涉及金额达1.35亿元。

同时,富凯IPO财经发现控股股东频繁质押日发精机股份。尽管日发纺机扣非前的净利润大幅上涨,日发精机净利润也三连增,可控股股东日发集团母公司的净利润却处于亏损状态,且负债高企。2018年和2019年上半年,日发集团母公司分别亏损2.04亿元和0.57亿元;资产负债率分别约为85%和87%。而整个日发集团的资产负债率也处于高位。负债率高企会进一步凸显日发集团资金压力,而质押股票获取资金是上市公司股东融资的渠道之一。截至2019年12月21日,日发集团及其一致行动人五都投资有限公司、吴捷合计质押日发精机股份数量为392,840,000股,占其合计持有公司股份数量的比例为86.12%。质押股票所得资金则用于为补充流动资金、融资贷款等。

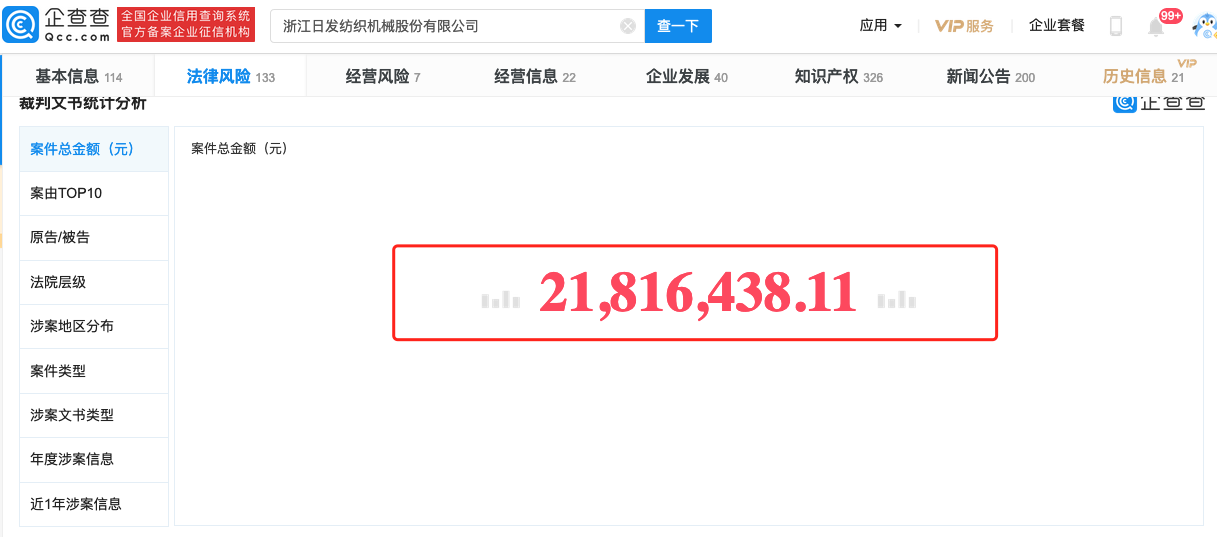

富凯IPO财经通过企查查查询发现,日发纺机法律风险高达133件,涉案金额21,816,438.11元。其中开庭公告8件,已立案10件,裁判文书101件。

制图:富凯IPO财经 来源:企查查

制图:富凯IPO财经 来源:企查查

制图:富凯IPO财经 来源:企查查

其中,案号(2020)苏05执49号引起富凯IPO财经关注,裁判文书网显示《新昌县金纱纺织机械有限公司与安徽日发纺织机械有限公司、浙江日发纺织机械股份有限公司知识产权权属、侵权纠纷执行裁定书》结案通知书显示“申请执行人新昌县金纱纺织机械有限公司,被执行人安徽日发纺织机械有限公司、浙江日发纺织机械股份有限公司:申请执行人新昌县金纱纺织机械有限公司与被执行人安徽日发纺织机械有限公司、浙江日发纺织机械股份有限公司知识产权权属、侵权纠纷一案,本院立案执行后,扣划被执行人银行存款427316元至法院账户,该款扣除本案执行费6216元,余款421100元已退付申请执行人。至此,本案执行完毕,予以结案。”

制图:富凯IPO财经 来源:中国裁判文书网

该案件为2020年3月2日有江苏省苏州市中级人民法院-结案通知书,日发纺机2020年12月4日更新上会稿,按照正常逻辑此次更新应该是更新930季报数据及司法相关内容(第三季度前数据)众多诉讼是否会成为法审委员审核要点?

富凯IPO财经列举相关案例,如申报了上海主板的云南健之佳健康连锁店股份有限公司,其披露目前正在进行的前9项诉讼中,1件涉及产品责任纠纷,1件案件为返还原物纠纷,4件为合同纠纷,1件为商标侵权纠纷,2件为劳动争议仲裁,上述案件系公司在日常经营中发生的纠纷,且公司作为原告案件4件,第三人1件,作为被告案件4件。中小板申报企业北京嘉曼服饰股份有限公司,也被反馈到:报告期内,发行人存在11项诉讼和仲裁事项,大多数诉讼因拖欠经营销售款项引发。请发行人补充披露诉讼事由、诉讼标的、目前的进展情况,分析相关诉讼事项及诉讼结果对公司生产经营及财务成果的具体影响;影响较大的,请做重大事项提示。总金额虽不大,但是涉诉案件数量确实是多,如创业板申报企业广东南方新媒体股份有限公司,被反馈到:发行人尚未了结的诉讼共49宗,涉案金额共590万元。请发行人汇总前述案件的案由、诉讼请求事项、进展情况,测算对发行人经营业绩的影响,结合前述分析说明是否构成本次发行上市的法律障碍。

根据《首次公开发行股票并上市管理办法》第二十八条“发行人不存在重大偿债风险,不存在影响持续经营的担保、诉讼以及仲裁等重大或有事项。”可以看出拟IPO企业若存在重大不利影响诉讼将会构成上市的实质性障碍。

证监会在发行人IPO过程中对此问题的审核重点

1、未决诉讼的具体案由、标的、目前进展情况及案件执行情况;

2、发行人是否存在败诉的风险,诉讼对发行人生产经营是否存在重大不利影响以及是否应该预提相关负债;

3、对发行人的经营和成长性、品牌美誉度是否构成重大不利影响;

4、是否存在其他潜在纠纷;

5、若存在知识产权诉讼则关诉讼是否涉及发行人产品的核心部件或核心技术,对生产经营是否会产生重大不利影响;

6、未决诉讼披露是否完整,是否存在其他未决诉讼情况。

免责声明:[富凯ipo财经]原创文章,转载必究。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系。