本文系富凯IPO财经解读公司第44期,本期关注北京亿华通科技股份有限公司(下称“亿华通”)。

作者|宋旭光 富凯IPO财经(ipofinance)

亿华通,在本周接受上市审核,这家公司曾被誉为“氢能源新三板第一股”,概念确实唬人,但是业绩数据却很尴尬:2017年和2018年合计实现的归母净利润尚不足5千万元。而且,关于这家公司,“看点”非常多,今天就和大家好好聊一聊。

深陷东旭光电欠账泥潭

说到亿华通,就不能不提东旭光电。

2017年6月,东旭光电斥资1亿元认购亿华通5.51%股权,成为亿华通的核心战略投资者;截止到亿华通上市前,东旭光电仍然是亿华通的第4大股东。在入股亿华通5个月之后的2017年11月,东旭光电旗下的申龙客车就与亿华通签订战略合作协议,宣布双方将在燃料电池车辆开发应用和市场推广等方面展开合作。

果然,自2017年开始,申龙客车就成为了亿华通的主要客户,2017年到2019前三季度亿华通对申龙客车的销售金额分别为2612.82万元、10365.06万元和1112.05万元。

但是,申龙客车在给亿华通带来大量账面收入的同时,却并未能给公司带来相应的现金流,根据招股书披露,截止到2019年末亿华通对申龙客车的应收账款余额高达2.98亿元。

特别提示一点,亿华通在2017年到2019前三季度向申龙客车销售金额合计仅为1.4亿元,但是在2019年末的欠账则高达2.98亿元,这正常吗?关于东旭光电以及这家公司现在面临的尴尬,无需多说,此前富凯IPO财经也曾发表过相关文章,对东旭集团的债务作出了详尽分析,也引发了投资者广泛关注。

亿华通也在招股书中提到:2019年11月19日,申龙客车母公司东旭光电发布公告,其 2016年度第一期中期票据由于短期流动性困难未能如期兑付;2020年1月23日,东旭光电发布2019年度业绩预告,预计营业收入下降约40%,归属于上市公司股东的净利润亏损10-18亿元,其中申龙客车2019年全年业绩承诺未能完成且存在业绩增长不及预期的迹象,东旭光电拟对因收购申龙客车产生的商誉计提减值准备6-10亿元,同日东旭光电发布公告,其控股股东东旭集团所持有的东旭光电股份均已被司法冻结及轮候冻结。综合考虑上述风险因素后,亿华通对申龙客车截至2019年末的应收账款单独确定预期信用损失率,共计提信用减值准备4684.47万元。

富凯IPO财经给大家算笔账,亿华通在2017年到2019前三季度向申龙客车销售合计1.4亿元,按照亿华通2019年前三季度的发动机系统业务毛利率35.69%计算,1.4亿元收入带来的毛利金额大致是5千万元;但是2019年底一次计提坏账,就损失了4684.47万元,这还没算上仍然在账面上超两亿元欠款可能在后期带来的坏账损失。针对战略股东东旭光电和其背后的申龙客车,亿华通这笔销售的买卖做得亏不亏?

急剧下滑的销售与尴尬的客户群

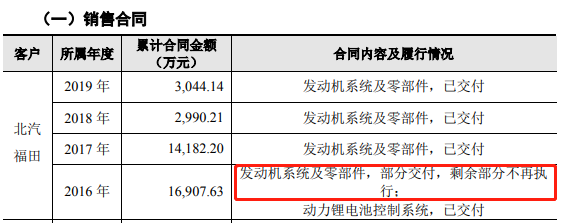

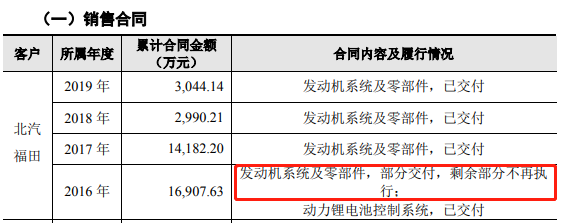

根据招股书披露,亿华通的前五大客户中,除了前文已经提到的、给亿华通带来无尽烦恼的申龙客车之外,包括了宇通客车、北汽福田、中植汽车等等,但这些客户自己的困扰也不少。

不信,我们挨个儿看一下:宇通客车算是亿华通的主要客户里日子过得比较好的一家,但是收入、利润也已经双双联系下滑了三年了,2017年到2019年的净利润同比降幅分别为22.62%、26.45%和15.7%,2019年度实现净利润只相当于2016年一半的水平;另据宇通客车最近发布的产销数据,今年一季度累计产量同比下滑了47.69%、销量同比下滑了51.26%。

北汽福田、中植汽车两家则更惨,前者继2018年扣非后亏损了10.94亿元之后,2019年再度巨亏了14.3亿元;后者则是康盛股份的子公司,康盛股份继2018年出现了12.27亿元巨额亏损之后,2019年再度巨亏了4.72亿元。

主要客户们纷纷陷入经营困境、尚且自顾不暇,亿华通自身的的经营也颇为尴尬,2019年前三季度实现营业收入仅有1.23亿元,仅相当于2018年全年的三分之一;同期净利润为-1355.06万元,一举将2018年赚到的1193.59万元净利润全部亏掉。

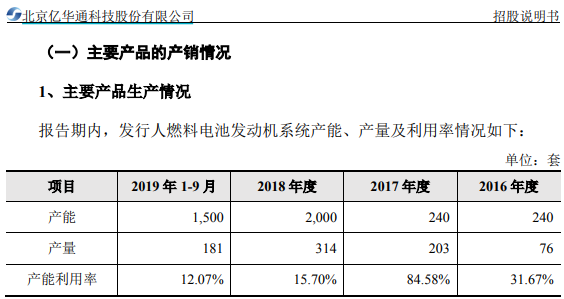

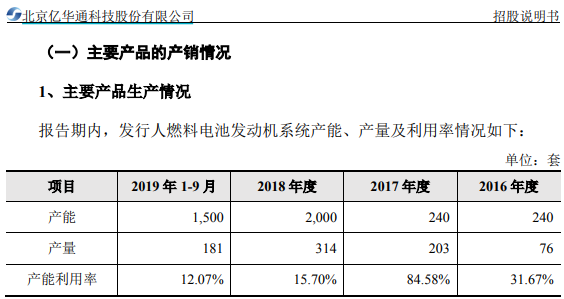

从更多经营细节来看,亿华通同样是麻烦缠身,比如截止到目前该公司仅有12.07%的产能利用率,更有招股书中披露的重大合同相关信息,公司披露的所有重大销售合同的状态,均是“已交付”状态,但是这也意味着亿华通的销售后继乏力呀。

更何况,特别注意一点是亿华通在2016年与北汽福田签订的1.69亿元销售合同,其中还包含了一部分 “剩余部分不再执行”,你说这得有多尴尬?

截图来源:招股书

募投项目中画下的大饼

尽管目前自己的产能利用率只有十分之一左右,但是这丝毫没有让亿华通在募投项目计划中感受到一丝丝挫败,相反抛出了一份更大的大饼。

招股书披露,本次亿华通计划融资6亿元投入到“燃料电池发动机生产基地建设二期工程”,这个项目可不得了,年产8000台燃料电池发动机系统,产能相当于亿华通现有产能的4倍,更是相当于该公司2018年实际产量的30倍。

截图来源:招股书

对此,亿华通在招股书中也相应给出了一张大饼:根据《氢能张家口建设规划(2019-2035年)》,张家口2019年新购置燃 料电池公交车100辆,到2021年计划累计推广各类燃料电池车辆2000辆,其中公交车累计推广1000辆,创建公共交通氢能应用示范城市,有利于发行人募投项目的实施。

同时还描述道:自2017年开始,各地政府纷纷加快开展燃料电池车辆运营推广,示范区域不断扩大、示范车型从客车扩大到物流车且示范规模进一步批量化,仅根据上海、张家口、苏州、山东、武汉、佛山等重点省市的规划,2020年燃料电池汽车推广数量即将超过万辆。

但是,且不说石家庄与东旭集团之间说不清道不明的纠缠,单就事论事地说,亿华通上述信息中里面有个逻辑性问题,不知道亿华通是否考虑过:不论是石家庄公布的推广1000辆,还是其他多个地市公布的推广数量即将超过万辆,都是一个累计的概念,而不是每年的采购规模;但是亿华通的募投项目建设起来之后,加上现有产能共计1万套燃料电池,却是实实在在每年的产能。以市场累计需求规模,来对应自己每年的生产能力,这个牛皮是不是吹得有点大了呢?

免责声明:[富凯ipo财经]原创文章,转载必究。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系。ipofinance#foxmail.com(#换@)。