更新时间:2020-08-16 20:18点击:来源:未知作者:q2q2q2q2q

本文系富凯IPO财经解读公司第130期,本期关注浙江兆龙互连科技股份有限公司(以下简称“兆龙互连”)。

富凯IPO财经(ID:ipofinance)

作者 | 宋旭光

编辑 | 李浩楠

浙江兆龙互连科技股份有限公司首次公开发行股票并在创业板上市,主要生产、科研所需的原辅材料、机械设备、仪器仪表、零配件,以及技术的进口业务,连接器及线缆组件、光缆、电线电缆等销售。

兆龙互连本次拟公开招股不超过3062.50万股,本次拟招募总金额为4.28亿元,扣除发行费用之后将用于年产35万公里数据电缆扩产项目、年产330万条数据通信高速互连线缆组件项目和补充流动资金。

富凯IPO财经注意到,兆龙互连报告期内曾在资产负债率高企的情况下大比例现金分配股利。报告期内公司的资产负债率分别是40.35%、60.24%和48.56%。不难看出,兆龙互连2017年的负债率飙升了20个百分点,但就是在这年,公司大比例分配股利1.81亿元,流出大量现金。

招股书显示,兆龙互连2017年度对未分配利润进行了分配,实际分配股利为18100万元(1.8亿元超过公司报告期内净利润之和)。公司并没有说明分配股利的方式,但从公司的现金流量表分析,兆龙互连分配股利的形式多为(或全部为)现金分红。

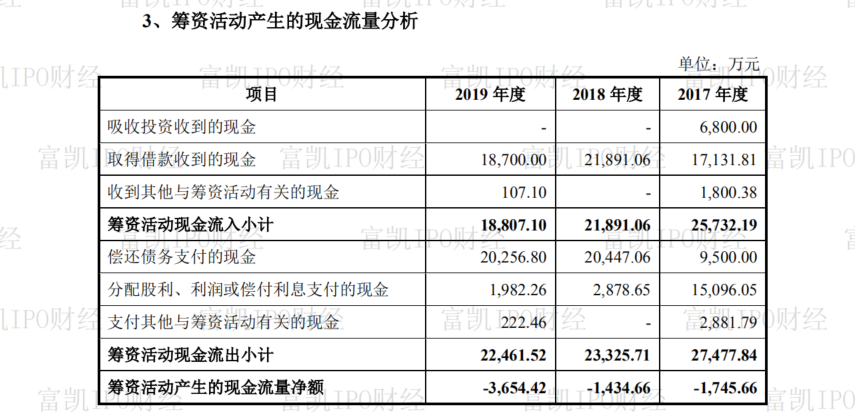

制图:富凯IPO财经 来源:兆龙互连招股书

根据兆龙互连筹资活动产生的现金流量表,报告期内公司分配股利、利润或偿付利息支付的现分别为0.04亿元、1.51亿元和0.28亿元,报告期增长了近42倍,主要是就是公司分配股利所致。富凯IPO财经了解到,兆龙互连支付巨额的现金股利要加重资金压力,而2017年末公司的货币资金仅为0.34亿元,短期借款1.36亿元,0.59亿元大幅增长了128.89%。也就是说,兆龙互连支付高额的现金股利是以加杠杆为代价的。

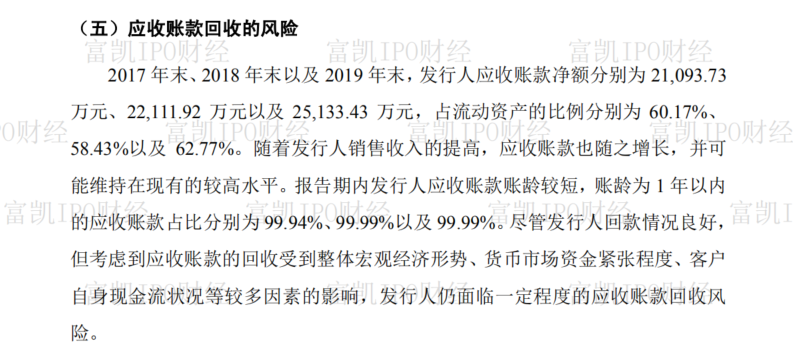

富凯IPO财经从兆龙互连收账款分析存在回收风险。招股书显示2017年末、2018年末以及2019年末,公司应收账款净额分别为21,093.73万元、22,111.92万元以及25,133.43万元,占流动资产的比例分别为60.17%、58.43%以及62.77%。随着公司销售收入的提高,应收账款也随之增长,并可能维持在现有的较高水平。报告期内公司应收账款账龄较短,账龄为1年以内的应收账款占比分别为99.94%、99.99%以及99.99%。尽管公司回款情况良好,但考虑到应收账款的回收受到整体宏观经济形势、货币市场资金紧张程度、客户自身现金流状况等较多因素的影响,公司仍面临一定程度的应收账款回收风险。

制图:富凯IPO财经 来源:兆龙互连招股书

富凯IPO财经从关联交易数据分析,兆龙互连近年来频频发生关联交易,且金额不少。2017年10月,兆龙互连将其持有的德清农商行3.0582%的股权以6355.12万元的价格转让给了兆龙互连的“兄弟公司”兆龙网络;2018年9月,兆龙互连拟以1153.33万元(考虑增值税后的总价格)收购朱国良、朱树范合计持有德清百盛100%的股权。而朱国良、朱树范为父子关系,朱国良的配偶陈建琴与姚金龙的配偶陈建英为姐妹关系。也就说是,此次并购是兆龙互连向实控人的大姐夫和外甥购买公司。

免责声明:[富凯ipo财经]原创文章,转载必究。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系。