更新时间:2022-04-13 15:45点击:来源:作者:

制图:富凯IPO财经 来源:WPS·金山海报·创可贴

烟台亚通精工机械股份有限公司曾用名“莱州亚通金属制品集团有限公司、莱州市亚通金属制造有限公司”(简称“亚通精工”) 的汽车零部件业务主要为商用车和乘用车整车厂提供汽车冲压及焊接零部件配套,是国内同时能为商用车和乘用车进行大规模配套的汽车冲压及焊接零部件生产企业之一,公司在该领域生产经营十余年,装备技术水平较高,具备独立的产品同步开发和生产制造能力。

公司商用车客户主要包括中国重型汽车集团有限公司、北汽福田股份有限公司、浙江吉利控股集团有限公司等整车厂,乘用车主要客户包括上汽通用汽车有限公司、上海汽车集团股份有限公司等整车厂。拟定发行新股不超过3000万股,占发行后公司总股本的比例不低于25%,拟募资11.94亿元,其中5.7亿元用于“蓬莱生产基地建设项目”、2.64亿元用于“商用车零部件生产基地改造及建设项目”、6000万元用于“蓬莱研发中心建设项目”、3亿元用于“补充流动资金项目”。

来源:亚通股份招股书(预披露更新)

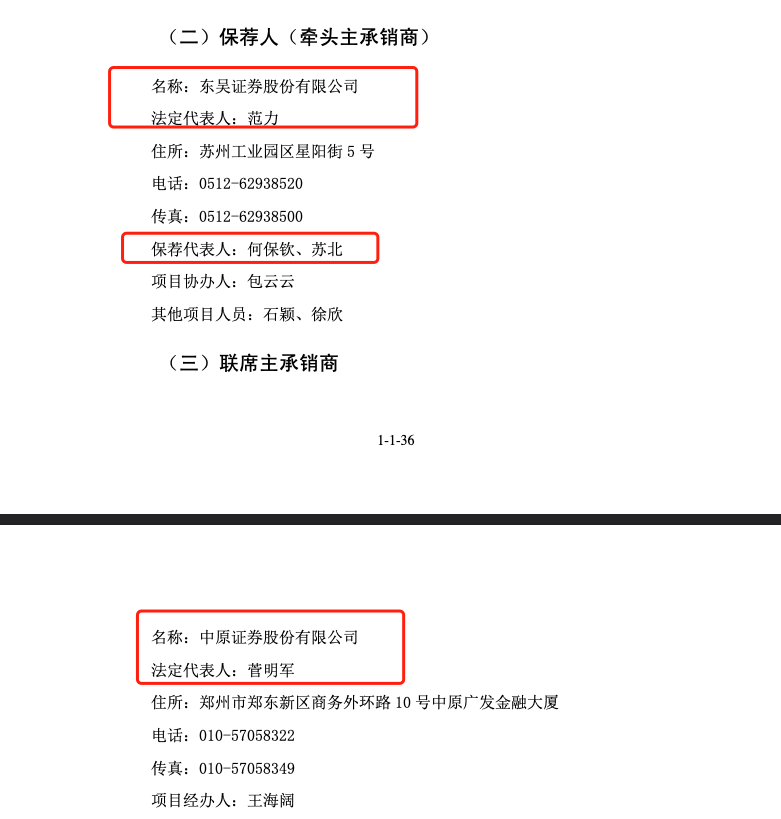

亚通股份本次IPO选择联席制,保荐人(牵头主承销商) 东吴证券股份有限公司,保荐代表人何保钦,苏北、联席主承销商中原证券股份有限公司。

图片来源:亚通股份招股书(预披露更新)

亚通精工控股股东、实际控制人为焦召明、焦显阳、焦扬帆家族三人。焦显阳系焦召明之子,焦扬帆系焦召明之女。焦召明、焦显阳、焦扬帆合计直接及间接控制公司87.65%的股权。

图片来源:企查查

保荐机构东吴证券曾保荐多家公司上市后业绩变脸

本次亚通股份IPO的保荐机构为东吴证券,审计机构为容诚会计师事务所(特殊普通合伙)有限公司。

公开资料显示,东吴证券作为保荐机构、容诚会计师事务所作为审计机构的组合还出现在科创板上市公司瑞可达中。瑞可达在2021年7月上市,随后发布2021年半年报便披露扣非后净利润同比下滑17.83%,成为上市后便业绩变脸的典型。

再来看本次计划上市的亚通精工,招股书显示截止到2021年上半年末亚通股份账面货币资金余额仅剩4602万元,相比2020年末8千万元以上货币资金余额大幅减少,而截止到2021年上半年末短期借款余额就高达32647万元,也即亚通股份的货币资金已经远远无法覆盖短期借款余额,这或指向亚通精工存在严重的债务危机。

重要客户员工仅三人?

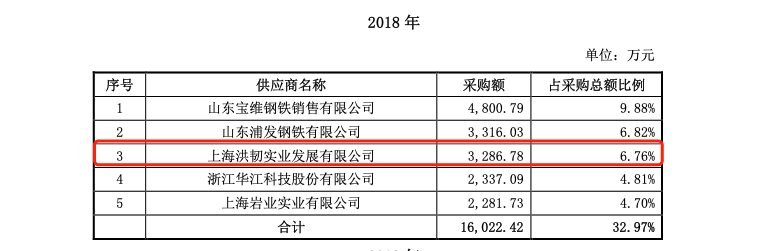

根据招股书显示,“上海洪韧实业发展有限公司”早在2018年就是亚通股份的第三大供应了,涉及采购金额达3286.78万元。

公开信息显示这家公司成立于2016年12月,截止到2018年末实缴资本为111万元,员工社保缴纳人数仅为3人,但就是这样一家规模的公司却以3千多万元的交易金额成为亚通股份的第三大供应商。

公开信息还显示,“上海洪韧实业发展有限公司”的控股股东张皓奇,还是“上海卓俪荟妍医疗管理有限公司”的主要股东和监事,这家公司早于2020年便被法院列为限制高消费企业。

来源:亚通股份招股书(预披露更新)

原董事长竟成“透明人”,东吴证券及保荐代表人何*钦、苏*构核查是否失职?

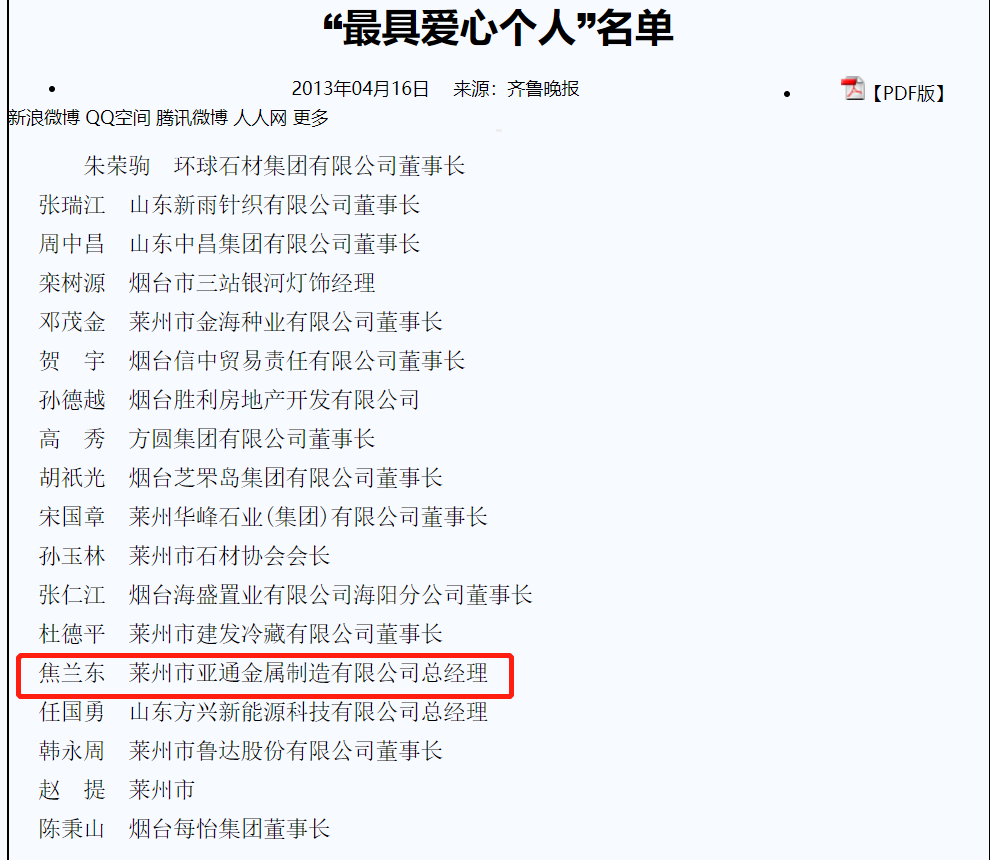

招股书披露亚通精工现任董事长为焦召明先生,从2019年12月至今任亚通精工董事长,也即在2019年12月之前,亚通精工的董事长另有其人。

据《齐鲁晚报》在2013年4月16日发布的《烟台慈善总会创新募捐机制 募捐成果显著》,其中公布的 “最具爱心个人”名单中,代表亚通精总经理的是焦兰东(曾用名:莱州亚通金属制品集团有限公司);《烟台市中小企业公共服务中心》在2019年3月6日发布的新闻报道《金融服务平台服务走进非公经济》,其中提到亚通精工“莱州亚通金属制品集团有限公司,总裁助理卜范智带领参观企业,董事长焦兰东见面谈。”也指向焦兰东是亚通精工的董事长。

图片来源:企查查

图片来源:齐鲁晚报

图片来源:烟台市中小企业公共服务中心

不仅如此,诸多证据指向焦兰东还是亚通精工(曾用名:莱州亚通金属制品集团有限公司)多项专利的发明人。

图片来源:企查查

图片来源:中国科学院知识产权网

但就是这样一位关键人物,却在亚通精工的招股说明书中完全隐身,对此人亚通精工和保荐机构东吴证券及保荐代表人何*钦,苏*只字未提,更为曾说明焦兰东与焦召明是何种关系。亚通股份和东吴证券及保荐代表人何保钦,苏北到底要掩藏什么?

为保护广大投资者的合法权益,规范资本市场的运作,保荐机构作为资本市场的“看门人”,在开展保荐业务时,不仅要履行勤勉尽责义务对拟上市企业进行上市辅导,拟上市企业上市后的一定时间里,保荐机构还应持续履行督导业务。

1、保荐机构应承诺,对发行人申请文件和信披材料进行了尽职调查、审慎核查

《保荐管理办法》第二十六条规定,在发行保荐书和上市保荐书中,保荐机构应当就下列事项做出承诺:有充分理由确信发行人符合法律法规及中国证监会有关证券发行上市的相关规定;有充分理由确信发行人申请文件和信息披露资料不存在虚假记载、误导性陈述或者重大遗漏;有充分理由确信发行人及其董事在申请文件和信息披露资料中表达意见的依据充分合理;有充分理由确信申请文件和信息披露资料与证券服务机构发表的意见不存在实质性差异;保证所指定的保荐代表人及本保荐机构的相关人员已勤勉尽责,对发行人申请文件和信息披露资料进行了尽职调查、审慎核查;保证保荐书、与履行保荐职责有关的其他文件不存在虚假记载、误导性陈述或者重大遗漏;保证对发行人提供的专业服务和出具的专业意见符合法律、行政法规、中国证监会的规定和行业规范;自愿接受中国证监会依照本办法采取的监管措施;中国证监会规定的其他事项。在实施证券发行注册制的板块,前款规定的上市保荐书承诺事项由证券交易所具体规定。

2、保荐机构及代表人应协助发行人持续提升信披质量

《保荐业务规则》第三章第二十条规定,保荐机构尽职调查应当按照法律法规、监管规定、自律规则等要求,对发行人进行全面调查,充分了解发行人的经营状况及其面临的风险,并有充分理由确信发行人申请文件和信息披露资料已充分披露投资者作出价值判断和投资决策所必需的信息且内容真实、准确、完整。保荐机构及其保荐代表人应当在尽职调查工作底稿等文件中详细记录所执行的尽职调查范围、步骤和内容。

部分中介机构介绍

主承销商:东吴证券股份有限公司

东吴证券股份有限公司1993年4月,东吴证券前身苏州证券诞生,同年8月正式对外营业。2002年4月,公司更名为东吴证券有限责任公司,完成增资扩股,募集资金总额8.5亿元。

联席主承销商:中原证券股份有限公司

中原证券成立于2002年底,是唯一一家总部设在河南的法人证券公司。近年来发展迅速,先后实现在港交所主板和上交所主板上市(A股简称:中原证券,股票代码:601375;H股简称:中州证券,股票代码:01375),成为全国证券行业第八家A+H即内地和香港两地上市券商,也是河南省首家实现沪港两地上市的金融企业。

保荐代表人:何*钦、苏*

图片来源:中国证券业协会

图片来源:中国证券业协会

参考资料:

1、企查查信息查询提供商

2、证监会官网

3、烟台亚通精工机械股份有限公司招股书(预披露更新)

4、东吴证券股份有限公司官网及过往项目

5、联席主承销商:中原证券股份有限公司

6、齐鲁晚报

7、烟台市中小企业公共服务中心

8、中国科学院知识产权网

9、中国证券从业者协

免责声明:本文为,【富凯ipo财经】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成段资建议,投资者不应以该信息取代其独立判断或仪依据该信息作出决策。【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。