一、财务表现分析

1. 营业收入大幅下降

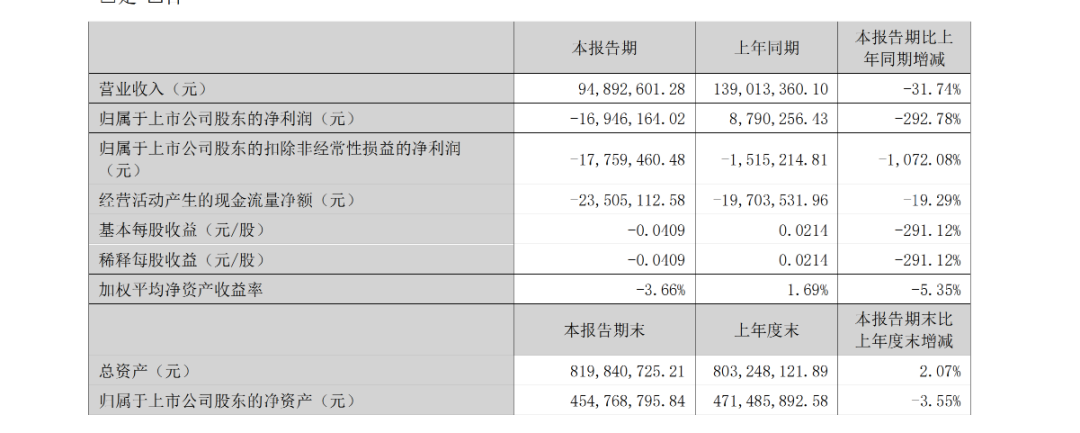

双成药业在2024年上半年实现营业收入94,892,601.28元,同比减少了31.74%(上年同期为139,013,360.10元)。营收的大幅下滑表明双成药业面临销售端的压力,可能是市场需求下降或产品竞争力削弱所致。

2. 净利润大幅亏损

双成药业上半年归属于股东的净利润为-16,946,164.02元,相比去年同期的8,790,256.43元,下降了292.78%。尤其是扣除非经常性损益后的净利润为-17,759,460.48元,同比大幅下降1,072.08%。这显示出双成药业主营业务在2024年上半年表现不佳,经营效率低下

3. 现金流承压

经营活动产生的现金流量净额为-23,505,112.58元,相比上年同期的-19,703,531.96元,减少了19.29%。这一数据反映出双成药业运营过程中现金流管理或面临较大压力,需关注未来的现金流健康性。

二、资产与负债结构分析

1. 总资产增长有限

2024年上半年双成药业总资产为819,840,725.21元,较2023年末的803,248,121.89元仅增长了2.07%。资产增长速度放缓,或意味着双成药业在投资扩展上的力度不足,可能影响未来的发展潜力。

2. 净资产减少

归属于上市公司股东的净资产从2023年的471,485,892.58元下降至454,768,795.84元,下降了3.55%。这表明双成药业在盈利能力下降的情况下,或股东权益有所减少。

三、盈利能力与经营效率

1. 盈利能力或持续恶化

报告期内,双城药业基本每股收益(EPS)由去年同期的0.0214元下降至-0.0409元,表明双成药业在创造股东价值上的能力下降。这一点也或反映出双城药业面临的盈利压力较大。

2. 净资产收益率下降

加权平均净资产收益率从上年的1.69%下滑至-3.66%,显示出双成药业在利用股东资金创造回报方面的能力明显减弱。盈利能力或恶化与市场竞争、成本控制不力等因素密切相关。

四、风险提示

1. 市场竞争加剧

随着医药行业竞争的加剧,双成药业面临的市场压力逐渐增大。双成药业收入下滑、利润亏损或反映出市场份额可能受到蚕食。未来双城药业若不能在技术、产品创新等方面实现突破,将继续承受业绩下滑的风险。

2. 财务结构不稳固

经营活动产生的现金流持续为负,表明双成药业运营中的资金流动性问题尚未得到解决。持续的负现金流将限制双成药业在业务扩展、研发投入和市场推广方面的能力,从而影响其长期发展。

3. 股东回报预期下降

双成药业2024年未计划进行利润分配或公积金转增股本,股东回报预期下降。结合净资产收益率的下降,投资者可能会对公司未来的盈利和分红能力持保留态度。

双成药业2024年上半年业绩或表现不佳,营收和利润的或双重下滑,以及现金流压力加大,反映出双成药业当前经营环境较为严峻。建议双成药业加强成本控制,优化产品线,提升研发投入,以应对激烈的市场竞争。

图片来源:双城药业2024年上半年

免责声明:本文为,【基本面解码】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【基本面解码】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成投资建议,投资者不应以该信息取代其独立判断或依据该信息作出决策。【基本面解码】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。