更新时间:2024-09-27 10:36点击:来源:作者:

荣昌生物的短期偿还压力较大,尤其是短期借款的快速增加和经营活动现金流为负的情况,显示出荣昌生物的流动性或存在较大的风险。尽管荣昌生物目前通过外部融资获得了缓解,但如果未来不能改善盈利能力和现金流状况,偿还债务的能力或将面临巨大挑战。

基本面解码分析材料来自《荣昌生物制药(烟台)股份有限公司 2024 年半年度报告》。

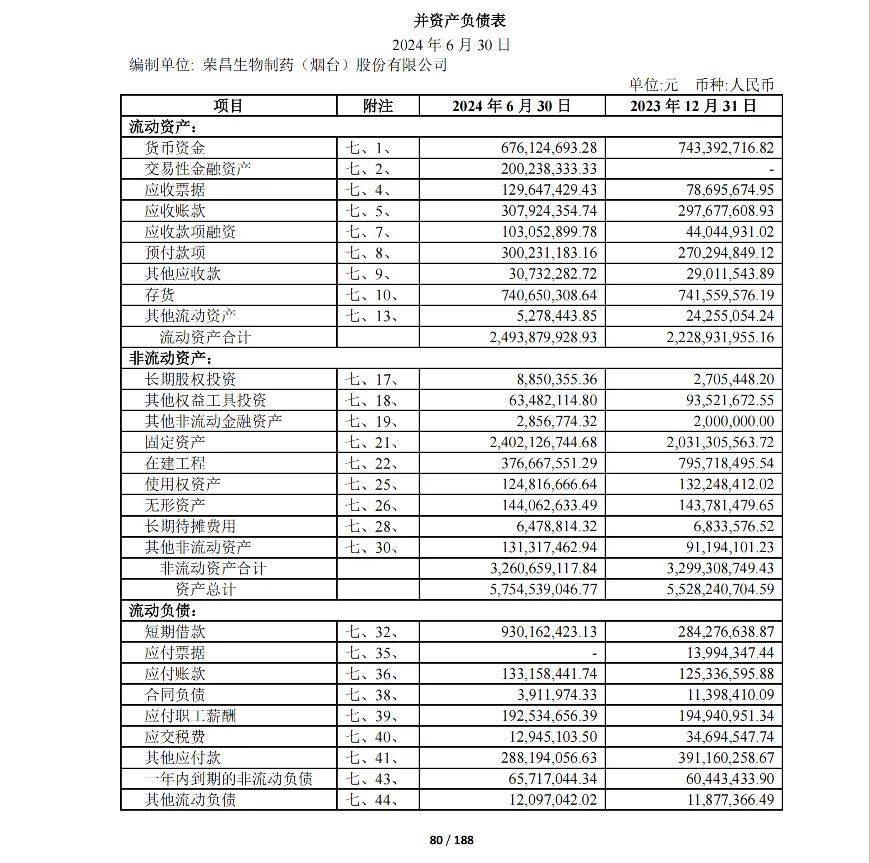

一、负债总额及构成

截至2024年6月30日,荣昌生物的负债总额为 30.89亿元,其中:

流动负债:16.39亿元

非流动负债:14.51亿元

荣昌生物负债主要集中在以下几方面:

1. 短期借款:9.3亿元(2023年末为2.84亿元,或大幅增加)

2. 应付账款:1.33亿元

3. 其他应付款:2.88亿元

4. 长期借款:13.41亿元

二、偿还压力分析

1. 流动负债与流动资产的对比

流动资产:24.94亿元

流动负债:16.39亿元

流动比率为 1.52,说明荣昌生物流动资产能够覆盖流动负债,短期偿债能力相对较好。然而,其中存货高达7.4亿元,占比29.7%,存货变现能力或较低,如果扣除存货,速动比率将大幅下降,反映出荣昌生物在短期内的实际偿债能力或受限。

2. 短期借款大幅增加

短期借款从2023年底的2.84亿元迅速增加至2024年的9.3亿元,显示荣昌生物为满足运营需求依赖短期融资。这种大幅增加的短期借款或会在短期内给荣昌生物带来较大的偿债压力,尤其是在现金流紧张的情况下,短期借款的利息和本金偿还将显著增加荣昌生物的负担。

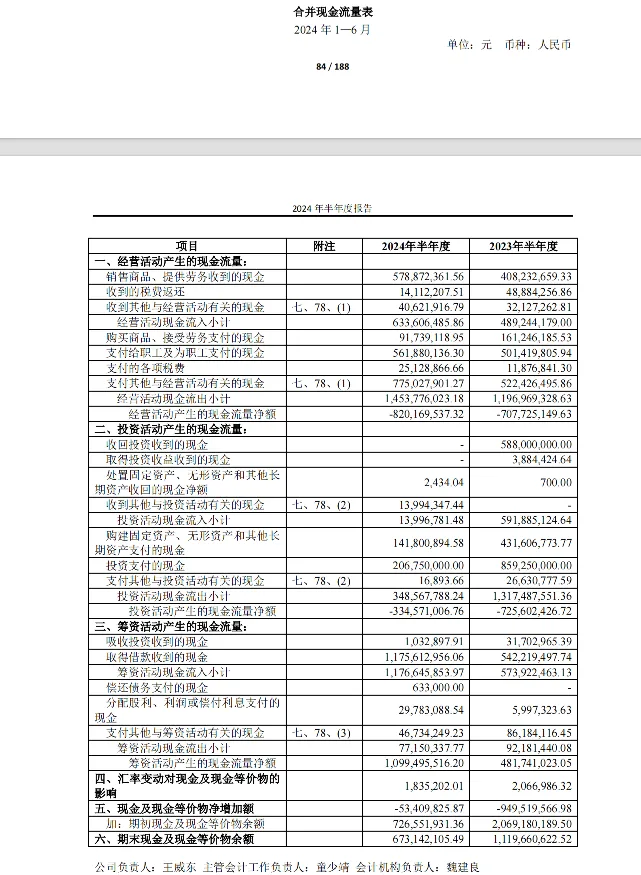

3. 经营活动产生的现金流为负

2024年上半年,荣昌生物经营活动现金流净额为 -8.2亿元,表明荣昌生物日常运营资金流出远大于流入。尽管通过融资获得了11亿元净现金流入来缓解短期资金压力,但如果荣昌生物不能改善现金流状况,长期依赖融资或将增加财务风险。

4. 长期借款占比较大

荣昌生物长期借款为 13.41亿元,占非流动负债的绝大部分。长期借款尽管可以在较长时期内分期偿还,但也意味着荣昌生物未来几年将承受较大的固定还款压力,尤其是当荣昌生物盈利能力尚未改善的情况下,长期负债可能成为未来几年财务状况的主要负担。

三、偿还能力分析

1. 现金储备情况

截至2024年6月30日,荣昌生物货币资金为 6.76亿元,较年初的7.43亿元有所下降。虽然有一定的现金储备,但相较于短期借款和流动负债总额,现金储备并不足以覆盖短期借款的全部偿还需求,或存在流动性紧张的风险。

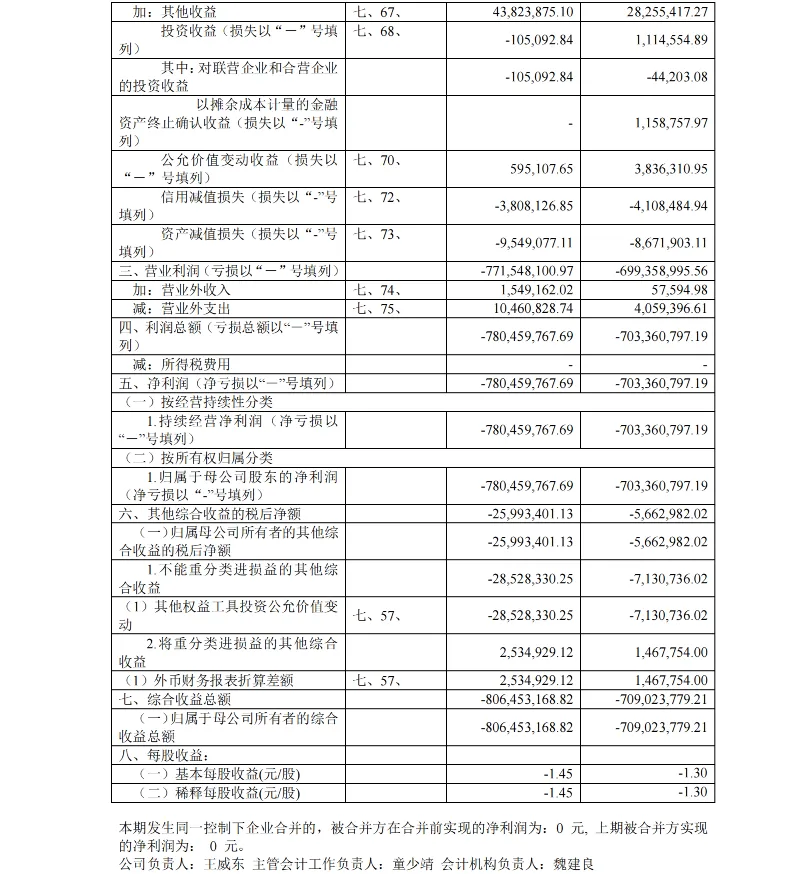

2. 盈利能力不佳

2024年上半年,荣昌生物营业收入为7.42亿元,但营业总成本达到15.44亿元,净亏损为7.8亿元,盈利能力较差。虽然收入有所增长,但由于研发和销售成本较高,荣昌生物短期内难以实现盈利,或无法通过自身的经营利润来偿还债务。

3. 外部融资依赖

从财务数据来看,荣昌生物短期内通过外部融资获得的资金(11亿元)缓解了部分压力,但长期依赖外部融资并不是可持续的解决方案。融资成本的上升以及再融资难度的增加或进一步加剧荣昌生物的偿债压力。