更新时间:2020-07-14 10:36点击:来源:富凯IPO财经作者:宋旭光

本文系富凯IPO财经解读公司第77期,本期关注广东天元实业集团股份有限公司(下称“天元集团”)。

富凯IPO财经(ID:ipofinance)

作者 | 宋旭光

编辑 | 李浩楠

广东天元实业集团股份有限公司主营印刷包装主要服务于快递电商、制造业、互联网、金融、通讯、餐饮、商超连锁等行业客户。该公司的主要发起人为周孝伟、罗素玲、罗耀东和天祺投资。截至招股说明书签署之日,周孝伟直接和间接合计控制该公司47.92%股权,为天元集团控股股东。周孝伟及其配偶罗素玲直接和间接合计控制57.38%股权,为该公司实际控制人。

制图:富凯IPO财经 来源:天元集团招股书

富凯君(微信公众号:富凯IPO财经:ipofinance)查询招股书显示,天元集团拟在深交所中小板公开发行新股不超过4420万股,占发行后总股本比例不低于25%。此次该公司拟募集资金4.6亿元,较初次申请IPO时的拟募集资金减少50%,其中3.1亿元用于“快递电商物流绿色包装耗材制造基地项目”9000万元用于“研发中心建设项目”和“补充流动资金”。天元集团本次发行的保荐机构是国泰君安证券。首次IPO未获通过的天元集团开启了其第二次上市进程。

制图:富凯IPO财经 来源:天元集团招股书

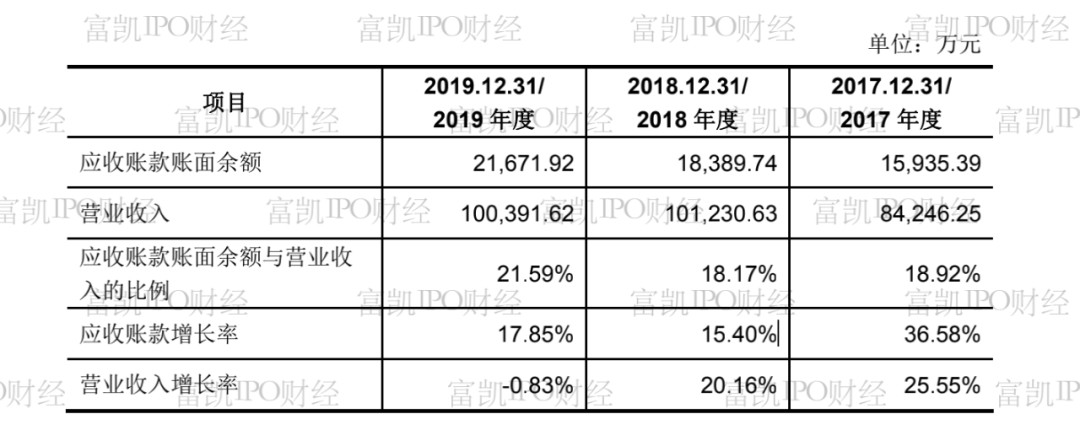

富凯君(微信:富凯IPO财经:ipofinance)通过应收账款期末余额与营业收入变动数据分析发现,2017年-2019年,天元集团应收账款账面余额分别为1.59亿元、1.84亿元、2.17亿元。各期,天元集团应收账款增长率分别为36.58%、15.40%、17.85%,同期营业收入增长率分别为25.55%、20.16%、-0.83%。逾期应收账款3500万元。

制图:富凯IPO财经 来源:天元集团招股书

各期末,天元集团逾期应收账款分别为1840.02万元、1929.13万元及3498.25万元,占应收账款余额比例分别为11.55%、10.49%及16.14%。

制图:富凯IPO财经 来源:天元集团招股书

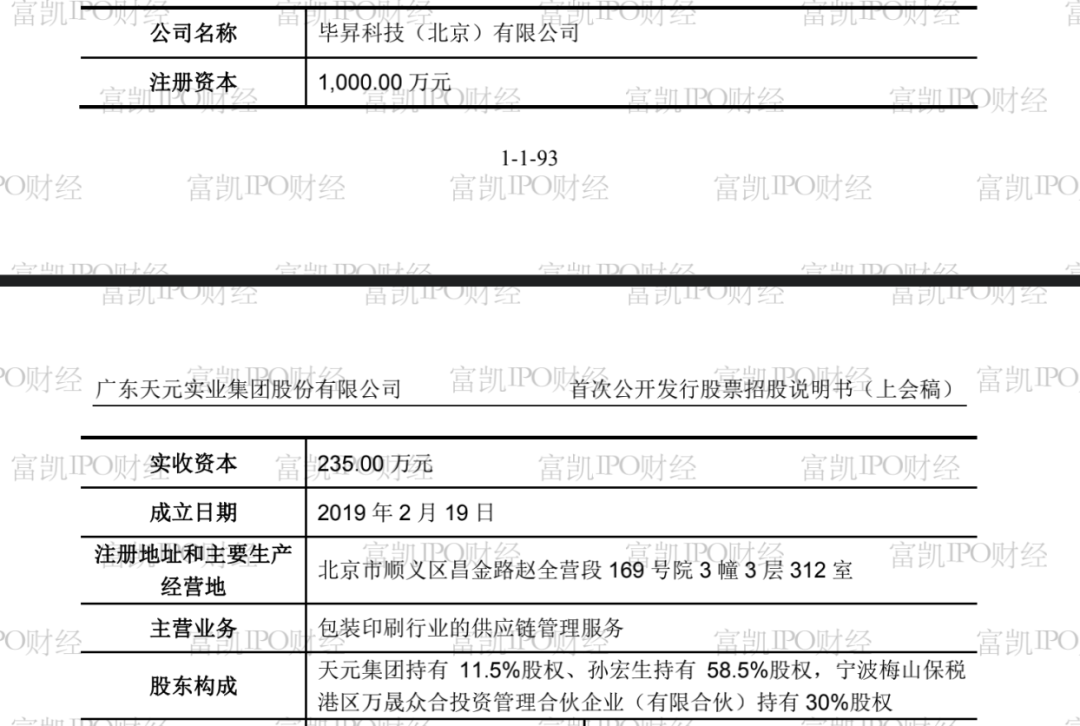

富凯君(微信公众号:富凯IPO财经:ipofinance)查看天元集团招股书发现,天元集团与港股先锋集团旗下互联网金融公司网信理财集团市场副总裁孙宏生关联至深。在招股说明书中,毕昇科技(北京)有限公司是天元集团控股60%的子公司;但是根据最新公开信息显示,截止到目前天元集团对这家子公司的持股比例已经下降到了11.5%,不仅剔除了天元集团的合并范围,甚至连20%的“重大影响”的持股比例标准都未予以保留。

制图:富凯IPO财经 来源:天元集团招股书

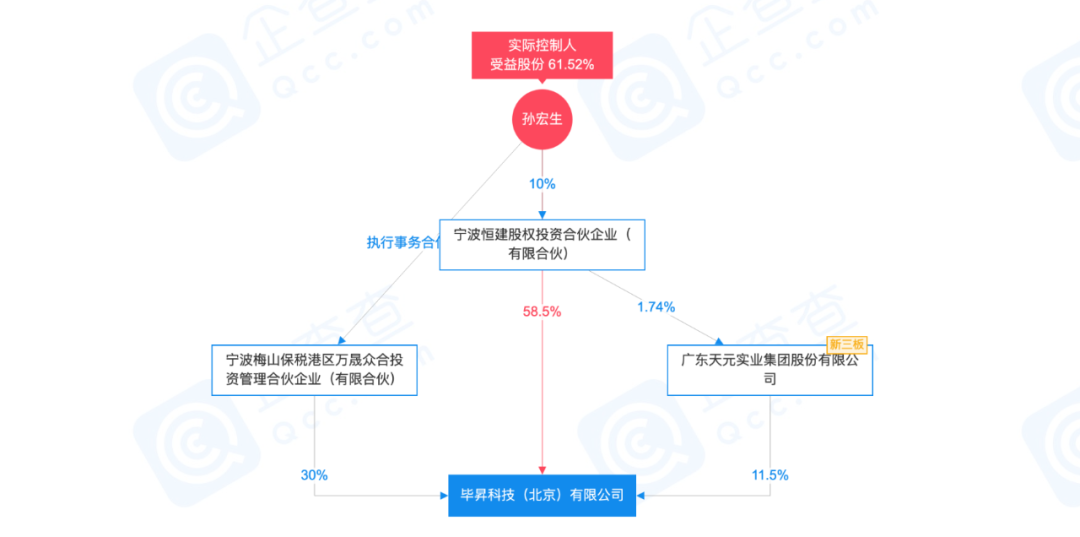

毕昇科技(北京)有限公司很有意思,除了天元集团之外,核心股东是自然人孙宏生、许长全,孙宏生目前是持股58.5%的控股股东。

制图:富凯IPO财经 来源:企查查

工商变更记录显示,天元集团对这家子公司的持股比例变化,发生在2019年8月,晚于招股书2019年5月的签字日,因此在招股书中未予以体现这一信息是合理的。真正值得关注的,是毕昇科技(北京)有限公司现在的控股股东、天元集团的重要合作伙伴孙宏生,任职网信金融集团市场副总裁、众筹网CEO,众筹网是网信集团旗下的众筹模式网站。

任职期间与天元集团成立毕昇科技(北京)有限公司,富凯君(微信公众号:富凯IPO财经:ipofinance)查询公开资料显示截至2019年7月4日汇总至北京市朝阳区除非办的数据显示:网信普惠线上产品尊享的逾期金额为450亿,普惠消费贷+供应链为59亿,线下私募200亿,涉及出借人17万。

根据网信临时危机管理工作组定期公布的兑付进展,迄今为止已兑付数亿元。出借人总量由17万余人降至12万余人,待收资金总额约700亿元。

天元集团是否通过毕昇科技(北京)有限公司(孙宏生)与网信金融涉及借贷关联?网信理财投资人有想说的请在后台留言。

免责声明:[富凯ipo财经]原创文章,转载必究。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系。ipofinance#foxmail.com(#换@)。