更新时间:2019-10-28 14:37点击:来源:企观资本作者:

来源:微信公众号-企观资本 记者:勤奋

更换保荐机构后,宝明科技仍未放弃登陆资本市场的目标。

2019年9月,证监会官网信息显示,宝明科技对招股书进行更新,披露了最新的经营数据。

作为一家新型平板显示器件的生产商,宝明科技乘智能化东风,走上发展快车道。业绩数据显示,2016年至2018年间,宝明科技分别实现营收7.9亿元、11.4亿元和13.8亿元,年均复合增长率高达31.4%。

然而,营收强劲的背后不乏隐忧。招股书显示,在过去3年间,宝明科技综合毛利率呈连续下降趋势,分别为27.18%、25.21%和22.57%,而到2019年上半年,其毛利率进一步低至21.46%。

毛利率持续走低,令宝明科技对资本市场寄予“厚望”。据悉,宝明科技此番IPO拟募集资金逾9.4亿元,而在更换保荐机构之前,该公司拟募资总额约为6.1亿元,差额超过3亿元。

4亿募投项目效益存疑

宝明科技招股书显示,公司IPO拟募资总额约为9.4亿元。其中,将有4.67亿元资金投向LED 背光源扩产建设项目,4.12亿元资金投向电容式触摸屏扩产建设项目,这两项也是宝明科技的主营业务。

宝明科技募集资金投向情况 来源:宝明科技招股书

数据显示,2018年,在宝明科技13.8亿元营收中,主营业务收入为13.6亿元,占比98.95%。细分开来,LED 背光源销售收入高达11.8亿元,占主营业务收入的比例为86.78%;电容式触摸屏营收为1.8亿元,占主营业务收入比例为13.22%。

事实上,2018年也是宝明科技电容式触摸屏收入的高峰。2016年至2018年间,宝明科技电容式触摸屏收入犹如过山车,振幅惊人。

2017年,宝明科技此项收入从2016年的9273万元降至7065万元,降幅近24%。该项收入占主营业务收入的比例也从11.76%大幅降至6.27%。

而在2018年,宝明科技电容式触摸屏收入较2017年猛增逾1亿元,增长率高达154.98%,占主营业务收入比例也快速回升至10%以上。

相比LED 背光源,宝明科技电容式触摸屏的营收规模仍小。不过,从此次募资投入上,足可见宝明科技对电容式触摸屏的重视。4.12亿元的资金,占整体募集资金的44%,与拟投向LED 背光源的4.67亿元资金相比,差额并不明显。

招股书表明,募资投产后,宝明科技在电容式触摸屏领域,将新增ITO镀膜产能68万片/年、高阻膜产能200万片/年。宝明科技预计,在完全达产后,该项目每年可实现营业收入为3.5亿元,利润总额超过9000万元。

值得一提的是,新增的产能将远超宝明科技当前的产能水平。

招股书披露,2016年至2018年,宝明科技电容式触摸屏产能(ITO镀膜和高阻膜合计测算)分别为66万片、66万片和74.5万片,与新增的268万片产能差距甚远。其产能利用率在2016年和2017年也只有53.71%和66.55%,仅在2018年突破90%。

宝明科技电容式触摸屏产能利用率情况 来源:宝明科技招股书

不仅如此,根据招股书梳理,宝明科技电容式触摸屏产能利用率的提升,主要得益于高阻膜产品产量和销量的提升。数据显示,作为2017年上线的新业务,2017年宝明科技高阻膜销量仅为4.96万片,而在2018年即迅猛达到63.56万片,一跃成为宝明科技电容式触摸屏主要收入来源。

不过,这一猛烈增长的趋势或难以持续。招股书显示,2019年,宝明科技高阻膜销量仅有21.72万片,相当于2018全年销量的34%。若强劲增长的势头减弱,拟新增的200万片产能将如何安放?

宝明科技ITO镀膜和高阻膜的销量并不稳定,前者持续下滑,后者于2017年方才上线。来源:宝明科技招股书

此外,随着高阻膜销量的提升,宝明科技ITO镀膜的销量在持续下滑。招股书表明2016年至2018年间,宝明科技ITO镀膜的销量从35.33万片降至7.92万片,销售收入从8600余万元降至1211万元,而在2019年上半年,该公司ITO镀膜的销量仅为0.77万片,创造的销售收入仅有80余万元,在宝明科技营收中几可忽略不计。

ITO镀膜销量持续迅猛下滑,为何宝明科技还意图上马68万片的新增产能?

新增产能合理性存疑的背后,宝明科技上市动机待解。

前五大客户走马灯式更换

同时,宝明科技的营收极度依赖前五大客户。

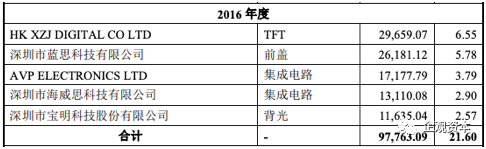

该公司的招股书也对此直言不讳。数据显示,2016至2018年,宝明科技对前五大客户销售收入占营业收入的比例分别为98.03%、96.82%和92.2%,占比极高。

2019年上半年,TCL集团(3.430, 0.05, 1.48%)“异军突起”,一跃成为宝明科技的第一大客户,宝明科技对其销售收入高达3亿元,占营收比例超过30%。

在2016年至2018年,宝明科技前五大客户并没有TCL集团的身影。TCL进场的同时,宝明科技另一个大客户信利的身影却逐渐消退。

数据显示,2016年至2018年,信利均跻身于宝明科技的前五大客户之中,宝明科技对信利销售收入分别为2.38亿元、2.35亿元和9260万元,占营收比例分别为30%、20.59%以及6.72%,直至2019年退出宝明科技前五大客户名单。

信利光电2016年对宝明科技应付账款1.16亿元 来源:信利招股书

信利的“退出”,或许与市场对宝明科技的质疑有关。与宝明科技一样,信利光电也在近年提交了A股IPO申请。其招股书显示,2016年,信利光电对宝明科技应付账款金额为1.16亿元,而同期宝明科技对信利光电的应收账款却为1.58亿元,两者之间的差异超过4000万元。而在2016年,宝明科技的净利润约为6000万元。这意味着,如果该差额被“消除”,宝明科技的净利润将大受影响。

宝明科技在2016年对信利光电的应收账款为1.58亿元 来源:宝明科技招股书

数据“打架”的结果,是信利逐渐消失于宝明科技的主要客户名单,截至2018年末,宝明科技对信利的应收账款只剩下1174万元,而到了2019年上半年,信利退出了宝明科技应收账款前五名客户名单。

公开信息显示,宝明科技与信利的合作开始于2006年,是宝明科技十余年的老客户,老客户说消失就“消失”,数据差异定格在了2016年。

事实上,在2016年至2018年间,宝明科技的前五大客户频繁变换,除信利外,比亚迪(47.220, 0.18, 0.38%)、群创光电、中华映管、德普特相继从宝明科技前五大客户中退出。

前五大客户年年更换,宝明科技对前五大客户的营收却持续增长,2016年至2018年,该公司对前五大客户的销售收入分别为 7.76亿元、11.05亿元和12.7亿元,开发新客户的能力令人称奇。

免责声明:[富凯ipo财经]转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担,如内容侵权请联系:ipofinance#foxmail.com(#换@)