更新时间:2021-05-21 14:53点击:来源:富凯IPO财经作者:宋旭光

富凯IPO财经解读公司第628期,本期关注齐鲁银行股份有限公司(以下简称“齐鲁银行”)。

内容:宋旭光

排版:孙 恒

齐鲁银行IPO被迫推迟,中信建投证券尴尬不?而且,不良数据还是假的!

5月14日,齐鲁银行披露IPO初步询价结果及推迟发行公告,发行价格确定为5.36元/股。该发行价格相当于一倍市净率,也即与齐鲁银行2020年底每股净资产相同,发行市盈率(PE)为10.28倍。由于发行市盈率和市净率高于可比同业均值,触发相关监管要求,故齐鲁银行同时宣布将推迟网上、网下申购至6月7日。

有媒体报道称,推迟发行的情况在银行业并不罕见,去年登陆A股市场的厦门银行、重庆银行,以及更早之前的邮储银行、浙商银行等均曾有过相同经历。富凯IPO财经突然觉得,这是或许是冥冥中的预兆。

从几家推迟发行的案例来看:除了邮储银行之外,厦门银行、重庆银行还残留了刚上市的火热气氛,但也走在价值回归的路上,重庆银行已濒临破发;至于浙商银行,上市当天就破发了,显然仍然比IPO价格低了约20%,从下而上地遥望着当初的发行价。

不难想象,在一众难兄难弟的陪伴之下,齐鲁银行距离IPO破发还能差几步?

客观来看,齐鲁银行今年经营方面的压力巨大,特别是在个人房贷控制这个领域。今年初,央行和银保监对外宣布,建立银行业金融机构房地产贷款集中度管理制度,分档设置房地产贷款余额占比上限和个人住房贷款余额占比上限,共分为五档:中资大型银行分别是40%和32.5%,中资中型银行分别是27.5%和20%,中资小型银行和非县域农合机构分别是22.5%和17.5%,县域农合机构分别是17.5%和12.5%,村镇银行分别是12.5%和7.5%。

齐鲁银行显然配不上中资中型银行的身份和地位,应当是落在“中资小型银行和非县域农合机构”这个分类,这也就意味着,齐鲁银行的个人住房贷款余额占比上限仅为17.5%。

再来看齐鲁银行目前的数据,2020年底个人住房贷款余额为326.82亿元,占全部贷款总额1718.24亿元的比重为19.02%,与标准上限还有不小的距离,这也意味着齐鲁银行的个人房贷放款在2021年被迫压降。

但事实上,齐鲁银行今年一季度末的个人房贷余额不仅没有压降,相反还增加到了356.44亿元,净增加投放30亿元,富凯IPO财经不得不感概一句“勇气可嘉”!

此外,富凯IPO财经简单地查阅了一下齐鲁银行的招股说明书,就发现其在不良数据披露方面存在严重数据矛盾,甚至指向齐鲁银行公开信息披露造假。

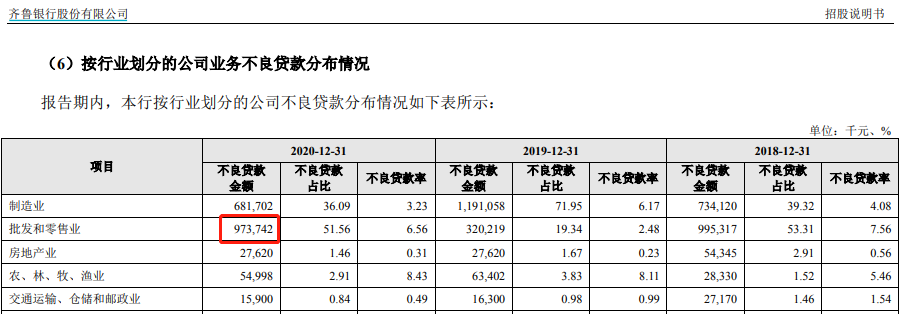

根据招股书披露,齐鲁银行的不良贷款按照行业分布,批发和零售业贷款位居第二位、仅次于制造业,2020年年末批发和零售业的不良贷款金额为9.74亿元。但是与此同时,齐鲁银行披露的2020年末十大不良贷款借款人未偿还金额情况中,排名前4位的全部是批发和零售业,同时排名第10位也是批发和零售业,单单是这5个不良贷款借款人的未偿还金额,合计就高达10.26亿元。

制图:富凯IPO财经 来源:齐鲁银行披露信息

制图:富凯IPO财经 来源:齐鲁银行披露信息

这得有多可笑,仅披露的5家批发和零售业不良贷款客户对应的欠款金额合计,甚至超过了招股书披露的整个批发和零售行业不良贷款余额,这样的算术能力,竟然出自一家省级商业银行,和号称是“三中一华”顶级券商之一的中信证券,富凯IPO财经真的觉得难以置信!

不难想象,这样明显的数据漏洞,存在于齐鲁银行的招股说明书中,那么他的公开信息披露可信度有多高?其保荐机构中信建投证券又是怎样核查的?佯装看不见吗?!反正富凯IPO财经对于齐鲁银行的不良数据,完全无法相信他!

免责声明:本文为,[富凯ipo财经]原创文章,未经作者同意禁止转载,转载必究。本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。