更新时间:2024-02-20 09:17点击:来源:作者:

上海龙旗科技股份有限公司(下称“龙旗科技”)从事智能产品研发设计、生产制造、综合服务的科技企业,属于智能产品ODM行业,形成了涵盖智能手机、平板电脑和AIoT产品的智能产品布局。

龙旗科技保荐机构为华泰联合证券有限责任公司(以下简称“龙旗科技”)保荐代表人为张信,刘骏。会计师事务所为容诚会计师事务所(特殊普通合伙)签字会计师王艳,李飞,徐捷。

再度冲刺资本市场

早在2018年初,龙旗科技作为当年首个受创业板发审委否决上市申请的企业,据当时发审委发布的否决公告称,龙旗科技在小米成为其关联方之后,双方的关联交易呈现出逐年递增的趋势。发审委要求龙旗科技详尽解释并证明,在小米及其关联企业的逐步深化合作背景下,双方的交易行为是否真正做到了透明、公正,尤其是是否坚守了小米当初承诺的“尽量避免、减少与股份公司间不必要的交易事项”。龙旗科技并未沉寂,2023年2月再次向资本市场发起冲锋。

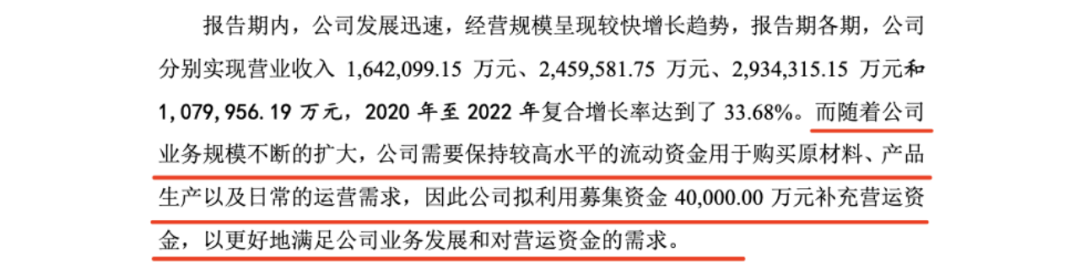

募投18亿,4亿用于补充营运资金提供日常运营

龙旗科技此次IPO拟公开发行不超过6,000.0000万股,本次发行数量占发行后总股本比例 12.9005%。合计募集18.00亿元分别用于惠州智能硬件制造项目 8.00亿元、南昌智能硬件制造中心改扩建项目4.00亿元、上海研发中心升级建设项目2.00亿元、补充营运资金4.00亿元。

图片来源:龙旗科技招股书(注册稿)

补充营运资金4.00亿元主要用于,购买原材料、产品生产以及日常的运营需求,因此公司拟利用募集资金补充营运资金,以更好地满足公司业务发展和对营运资金的需求。

图片来源:龙旗科技招股书(注册稿)

上市前分红后募资补流

透视企业资本运作逻辑

龙旗科技(注册稿)显示,龙旗科技实施了三次现金分红,总额高达5.55亿元,其中2021年4月单次分红即达1亿元,而2022年更是在4月和11月两次分红,分别向股东派发了约1.62亿元和2.93亿元的现金红利,分红额占其募集资金的比例大约为30.83%。

图片来源:龙旗科技招股书(注册稿)

然而,就在巨额分红后不久,龙旗科技在IPO中又计划募集资金18亿元,其中4亿元用于补充营运资金,以满足购买原材料、产品生产和日常运营所需。既然龙旗科技有能力在上市之前进行大额分红,那么为何不在分红资金中留出一部分用于满足日常营运需求,而非要到A股募集资金补充营运资金,或对A股市带来何种启示?

免责声明:本文为,【基本面解码】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【基本面解码】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成投资建议,投资者不应以该信息取代其独立判断或依据该信息作出决策。【基本面解码】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。